В связи с развитием страхового рынка в России и необходимостью создания надежного инструмента защиты страховых организаций, а также формирования устойчивого и стабильного страхового рынка, актуальным становится вопрос развития андеррайтинга как ключевого звена управления деятельностью страховой организации. Решения, принятые андеррайтером, являются значимыми для всей деятельности организаций, которые определяют в значительной степени результат страховой компании.

Слово «андеррайтинг» (underwriting) с английского переводится как «подписание по чем-либо», под какими-либо условиями, принятие решения [1, с.15]. Существуют различные определения андеррайтинга.

Например, андеррайтинг — это

- процесс отбора рисков, и классификация степени рисков с точки зрения возможности принятия их на страхование;

- процесс отбора рисков, и классификация степени рисков с точки зрения возможности принятия их на страхование;

- принятие страховой ответственности за заявленные убытки.

Рассмотрим наиболее широкое определение. Андеррайтинг -это процесс оценки риска, заключающийся в:

1) принятии либо отказа от страхования заявленного объекта страхования с целью установления и изменения условий страхования;

2) разработке мероприятий по обеспечению финансовой стабильности страхового портфеля;

3) разработке мероприятий по снижению принятых на страхование рисков [2, с.18].

Процедура андеррайтинга включает в себя:

1) анализ рисков;

2) принятие решения о страховании отобранных рисков или отказ от страхования;

3) определение адекватного страхового тарифа по рискам и объекту;

4) согласование страховой суммы и расчет страховой премии;

5) определение условий страхового покрытия по принимаемым на страхование рискам;

6) заключение договора страхования;

7) разработка мероприятий по снижению рисков;

8) контроль состояния застрахованного объекта, факторов развития рисков и выполнения мероприятий, снижающих риски [3, с.45].

К задачам андеррайтинга можно отнести следующие:

1) определение факторов, повышающих вероятность наступления страхового случая, и их учет при расчете страхового тарифа;

2) установление числовых значений поправочных коэффициентов, учитывающих наличие либо отсутствие факторов, влияющих на вероятность наступления страхового случая;

3) Установление в договоре страхования основных и дополнительных условий;

4) установление числовых повышающих или понижающих поправочных коэффициентов, учитывающих наличие или отсутствие тех или иных условий в договоре страхования;

5) разработка инструкции по андеррайтингу [4, с.24].

Таким образом, основной целью андеррайтинга является формирование оптимального страхового портфеля для минимизации убытков посредством селекции рисков и выбора условий страхования.

Андеррайтер — это специалист, в обязанности которого входят грамотная оценка рисков и осуществление правильного расчета страховых выплат [1, c.17]. Сегодня андеррайтинг является одним из ключевых бизнес-процессов в любой страховой компании, ведь от него зависит, будет ли она получать прибыль или терпеть убытки.

Ниже представлена динамика учтенных страховых организаций с 2005–2013 гг. [5].

Рис. 1.

Рис. 1.

Количество страховых организаций с 2005 по 2013 сократилось на 56 %, и на конец 2013 составляет 422 компаний. Количество страховых организаций сокращается в связи с усиливающейся конкуренцией в страховом секторе. Процесс концентрации бизнеса на рынке продолжается, определенно происходит перераспределение рыночных долей страховых компаний в пользу более крупных игроков.

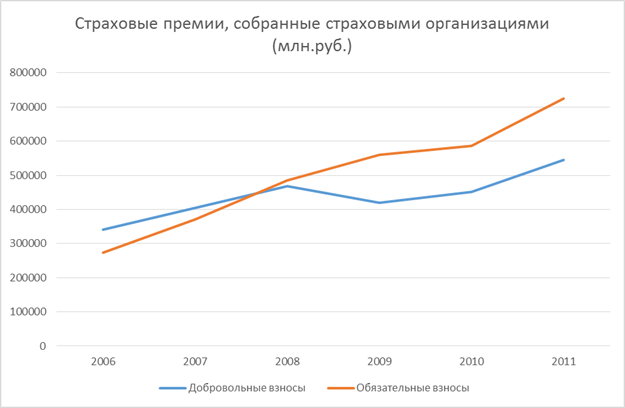

Рассмотрим на Графике 2 динамику страховых взносов (премий), собранных страховыми организациями с 2006–2011 гг.

Рис. 2.

Рис. 2.

На данном графике мы видим, что объем обязательных страховых взносов превосходит объем добровольных взносов. Причем до 2008 г. данный показатель был обратным. Так в 2007 г. Объем страховых взносов на добровольной основе составлял 404288,5 млн.руб., а на обязательной основе 370794,5. В 2011 г. 545112,2 и 724650,6 млн.руб. соответственно (т. е. в 2011 г. Объем обязательных страховых взносов на 32,93 % больше добровольных). Это может быть связано, например, с увеличением страхования гражданской ответственности владельцев транспортных средств, которое имеет ежегодную тенденцию роста.

Таким образом, крупные страховые организации заинтересованы во внедрении. Однако в России существуют некие сложности в развитии данной системы. Отношение к андеррайтерам в России сводится как дополнительной финансовой нагрузке, к тому же небольшие компании не могут себе позволить специалиста в данной сфере.

Ещё одна из главных проблем страхового андеррайтинга в России состоит в том, что руководство компаний перекладывает эту важную и тяжёлую роль на страховых агентов, которые не всегда могут профессионально справиться с поставленными задачами.

К тому же, заработная плата страховым агентам в большинстве компаний не фиксирована, она исчисляется как процент от заключенных договоров страхования, поэтому возникает дилемма между выбором заключения договора и принятия риска, либо отказа от него, если в данном случае риск высок. Поэтому не рекомендуется взваливать задачи по оценке риска на страховых агентов.

Поэтому компания, которая заинтересована в создании оптимального страхового портфеля, должна создавать эффективную систему оценки риска на этапе заключения договора страхования.

Таким образом, одна из главных проблем в России — это отсутствие квалифицированных кадров, а также отсутствие мотивации в отношении создания положительного имиджа компании. В этом Россия может перенять опыт у Японии, где сотрудники воспринимают компанию как свою семью, вкладывают в ее развитие и стабильность свои силы.

В Российской федерации существуют огромные проблемы, к которым относится отсутствие системной подготовки андеррайтеров в российских вузах. А единичные краткосрочные курсы, которые есть на рынке, эту проблему также не решают. Поэтому у российских страховых компаний есть три пути в деле подготовки андеррайтеров: самообразование, обучение на западе, совмещение того и другого.

Ужесточение конкуренции на страховом рынке в России ставит перед андеррайтером задачи нового уровня сложности: как сохранить клиентскую базу при активной демпинговой политике конкурентов, как повысить качество страховых услуг и сохранить необходимый уровень рентабельности бизнеса.

Многие компании, к сожалению, игнорируют андеррайтинг в погоне за прибылью. Их мотив понятен — чем больше договоров страхования заключит страховая организация, тем больше будет прибыль. Но, прежде всего, страховым организациям стоит задуматься о формировании стабильного портфеля в долгосрочной перспективе, чтобы снизить возможные убытки и быть конкурентоспособной компанией на страховом рынке.

Литература:

1. Турбина К. Е. Тенденции развития мирового рынка страхования / К. Е. Турбина. — М.: Анкил, 2010.

2. Архипов А.П Андерайтинг в страховании: практический курс / А. П. Архипов. — М.: ЮНИТИ, 2007.

3. Цыганов А. А., Хуторянский А. С. Проблемы подготовки андеррайтеров в России / А. А. Цыганов // Финансы. — 2009. — № 2.

4. Деменский С. В. Андерайтинг в страховании / С. В. Деменский // Финансовый директор. — 2007. — № 8

5. www.gks.ru