В статье рассматривается этапы построения эконометрической модели оценки коммерческого риска как ресурса. Приводится обоснование основных идей применения концепции «риск-ресурс» в анализе коммерческого риска.

Ключевые слова и фразы: коммерческий риск, риск как ресурс, модель коммерческого риска, анализ и оценка коммерческого риска, эконометрическая модель оценки.

Ресурсной подход [1] в определении коммерческого риска под которым мы понимаем не только величину возможных потерь коммерческой деятельности предприятий, но и величину прибыли, которую они своевременно не смогли получить, предполагает построение модели его оценки на основе применения базовых идей концепции «риск-ресурс» [2].

Разработка новой модели оценки, в которой будут учтены действующие на рынке тренды и динамика экономической конъюнктуры расширит диапазон возможностей предприятия в принятии управленческих решений.

Отметим, что при достижении рыночного равновесия величину коммерческого риска косвенно характеризуют такие показатели как: разность между величинами (объемами) спроса и предложения; соотношение показателей их эластичности; отклонение цен спроса и предложения от равновесной цены, а также объемов спроса и предложения от равновесного объема; соотношение излишков продавцов и покупателей и т. д.

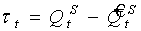

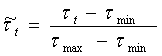

В качестве показателя оценки коммерческого риска в предлагаемой модели будем использовать величину расхождения между рыночным предложением и спросом, которую можно рассчитать следующим образом:

(1)

(1)

где  — объем производства (предложение) в момент времени t;

— объем производства (предложение) в момент времени t;  — объем спроса (величина потребления) в момент времени t.

— объем спроса (величина потребления) в момент времени t.

Предлагаемый показатель оценки коммерческого риска может быть однозначно оценен в долгосрочном периоде времени, поскольку в реальности не происходит одномоментной корректировки объема предложения ( ) или спроса (

) или спроса ( ). Постепенная их корректировка при достижении нового состояния рыночного равновесия, позволяет не только выявлять ситуацию коммерческого риска, но и исследовать вопрос о существовании соотношения между величиной риска и показателем, характеризующим диспропорцию рыночного предложения и спроса (rt). Практическое применение данного показателя позволяет расширить возможности моделирования коммерческих рисков и оценить их величину показателем, представляющим собой математическое ожидание случайной величины рассчитанной на основе усредненных оценок возможных отклонений разности между объемами предложения и спроса от тренда.

). Постепенная их корректировка при достижении нового состояния рыночного равновесия, позволяет не только выявлять ситуацию коммерческого риска, но и исследовать вопрос о существовании соотношения между величиной риска и показателем, характеризующим диспропорцию рыночного предложения и спроса (rt). Практическое применение данного показателя позволяет расширить возможности моделирования коммерческих рисков и оценить их величину показателем, представляющим собой математическое ожидание случайной величины рассчитанной на основе усредненных оценок возможных отклонений разности между объемами предложения и спроса от тренда.

Реализация данного рассмотренного подхода связана с построением эконометрической модели, в которой в отличие от чисто математической будут максимально применены основные положения концепции «риск-ресурс». Это обеспечит полное и обоснованное представление об оценке коммерческого риска на основе проявляющихся колебаний при достижении равновесия на рынке [3].

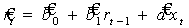

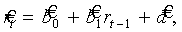

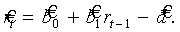

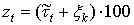

На формальном уровне проведенные теоретические обоснования оценки коммерческого риска могут быть идентифицированы с помощью следующей модели:

(2)

(2)

где rt — величина расхождения между предложением и спросом на рынке в момент времени t; b0, b1 — оцениваемые параметры той части модели, которая отвечает за тренд уровня рассматриваемой величины; d — оцениваемый параметр стохастической составляющей модели, характеризующий средний уровень возможного отклонения фактически наблюдаемого расхождения от тренда и интерпретируемый как величина риска; хt — ненаблюдаемая дискретная независимая переменная принимающая случайным образом два значения: 1 или -1; εt — ненаблюдаемая случайная величина, характеризующая ту часть вариации моделируемой переменной, которая не объясняется включенными в модель регрессорами.

Предпочтительность этой модели, объясняется двумя фактами. Во-первых, ее построение осуществляется с помощью хорошо известного метода наименьших квадратов. Во-вторых, модели данного типа сохраняют свою корректность на любом промежутке времени, что позволят их использовать как для анализа, так и для прогнозных расчетов.

Непрерывно составляющая модели (2) представляет собой авторегрессионную модель 1-го порядка, которая обеспечивает более высокий уровень адекватности отражение динамики, чем представление той же самой динамики в виде элементарной функции от времени. А оцениваемый параметр d модели (2) характеризует среднюю величину колебания вокруг тренда и выступает в роли измерителя средней величины коммерческого риска.

Такой подход к оценке коммерческого риска предлагается впервые и требует определенных пояснений. Его отличие от общепринятого заключается в том, что в модели (2) с помощью d оценивается средняя величина колебаний не относительно среднего значения, а вокруг тренда. Данное отличие не является принципиальным, так как можно построить модель (2) без тренда, и тогда d будет измерителем колебаний вокруг среднего. Но есть более существенное отличие, дающее ряд преимуществ перед традиционным измерением с помощью σ:

- измерение риска с помощью коэффициента регрессии, которым является d, позволяет одновременно по методу наименьших квадратов с его оценкой рассчитать и характеристики статистической надежности.

- риск, измеренный по d можно тестировать на предмет воспроизведения отклонений исторического периода.

Модель (2) имеет вид обычной регрессионной, однако ее построение осуществляется в несколько этапов. Это обуславливается тем, что модель содержит как наблюдаемые, так и ненаблюдаемые переменные, а при определении и идентификации отдельных элементов модели необходимо обеспечить корректную замену ненаблюдаемых значений наблюдаемыми.

При построении предлагаемой модели будем использовать гипотезу альтернативных ожиданий, суть которой сводится к тому, что ожидаемый результат носит альтернативный характер, т. е. одни и те же ресурсы могут привести как к положительным, так и к отрицательным результатам. Кроме того, результаты реализации альтернативного события можно будет сравнить с некоторым пороговым значением.

Данная гипотеза позволяет провести идентификацию дискретной независимой ненаблюдаемой переменной хt на историческом периоде времени [3].

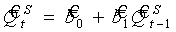

Для этого в начале строим усеченный вариант модели (2) –регрессионное уравнение непрерывной составляющей:

. (3)

. (3)

Параметры  ,

,  будут оценены на основе метода наименьших квадратов (пакет анализа Excel). Возможность дальнейшего применения данного уравнений определяется его стабильностью, которая обеспечивается условием

будут оценены на основе метода наименьших квадратов (пакет анализа Excel). Возможность дальнейшего применения данного уравнений определяется его стабильностью, которая обеспечивается условием  .

.

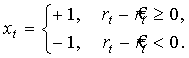

Далее формируются значения дискретной независимой переменной хt в соответствии со следующим правилом: на историческом периоде ненаблюдаемой переменной присваивается значение равное +1, если фактическое значение моделируемого показателя выше заранее заданного порогового значения, и присваивается значение равное -1, если фактическое значение меньше этого порогового значения.

В качестве индикатора (порогового значения), на основе которого формируются значения ненаблюдаемой переменной хt на историческом периоде используем отклонение  , которое представляет собой реакцию рынка на проявляющуюся динамику и изменения в момент времени t.

, которое представляет собой реакцию рынка на проявляющуюся динамику и изменения в момент времени t.

Тогда ненаблюдаемая дискретная независимая переменная хt идентифицируется в соответствии с выражением:

(4)

(4)

Сформированная таким образом дискретная переменная хt дает возможность на основе метода наименьших квадратов (пакет анализа Excel) оценить все коэффициенты регрессионной модели (2):

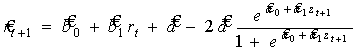

(5)

(5)

Если данная модель обеспечивает достаточно высокую точность, то ее можно использовать как для анализ Выбор планового ориентира и его обоснование в трекинг-анализе коммерческих рисков а, так и прогноза. При чем варьирование значений независимой переменная хt, обеспечивает альтернативность прогнозных расчетов и позволяет рассматривать коммерческий риск не только с позиции ущерба (потерь), но и со стороны прибыли, т. е. в соответствии с концепцией «риск-ресурс»:

(6)

(6)

или

(7)

(7)

Для логической завершенности предлагаемой эконометрической модели, с помощью которой рассчитываются альтернативные прогнозные варианты, необходимо предусмотреть возможность определения вероятностей, оценивающих реальность прогнозных вариантов.

Реализация этой задачи связанна с построением вероятностного распределения, которое позволит связать экспертно-аналитические оценки с прогнозной моделью.

Так как, в нашем случае в исходное уравнение (2) была включена только одна дискретная переменная хt, то вероятность реальности отдельных вариант будут оценены на основе модели бинарного выбора.

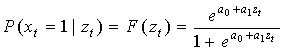

Предположим, что вероятность возможной реализации конкретного варианта описывается логит-моделью:

(8)

(8)

где a0, a1 — параметры модели бинарного выбора, оцениваемые с помощью метода максимального правдоподобия; zt — независимая переменная, от которой зависит вероятность реальности вариантов формируемого прогнозного образа..

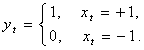

В ходе построения логит-модели необходимо наличие данных зависимой и независимой переменных.

В качестве дискретной зависимой переменной будем использовать значения дискретной ненаблюдаемой переменной хt, заменив отрицательное значение нулевым:

(9)

(9)

Значения независимой переменной логит-модели (8)  определяются на основе экспертно-аналитической шкалы при частичной ее рандомизации. В прогнозных расчетах построение такой шкалы носит обязательный характер.

определяются на основе экспертно-аналитической шкалы при частичной ее рандомизации. В прогнозных расчетах построение такой шкалы носит обязательный характер.

В предлагаемой модели для построения специальной экспертно-аналитической шкалы будем использовать следующее отклонение:

(10)

(10)

где  — величина предложения в момент времени t;

— величина предложения в момент времени t;  — трендовое значение предложения в момент времени t.

— трендовое значение предложения в момент времени t.

Отметим, что наш выбор является не случайным и объясняется тем, что состояние на рынке характеризуется объемами спроса и предложения, уровнем цен и инфляцией, а данные показатели за исключением величины предложения практически не управляемы. Кроме этого, полученные оценки коммерческого риска должны быть использованы в принятии управленческих решений, а производители могут регулировать только величину предложения.

Процедура построения шкалы достаточно проста. Сначала строим авторегрессионное уравнение 1-го порядка для функции предложения:

. (11)

. (11)

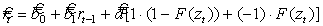

Затем рассчитываем отклонения  (10) и нормируем их

(10) и нормируем их  :

:

,

,  (12)

(12)

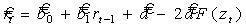

Полученная последовательность подвергается частичной рандомизации:

, (13)

, (13)

где  – равномерно распределенная случайна я величина с небольшим диапазоном возможных значений.

– равномерно распределенная случайна я величина с небольшим диапазоном возможных значений.

Частичная рандомизация, с одной стороны, необходима для того, чтобы избежать случаев неразрешимости системы, получаемой в результате дифференцирования функции максимального правдоподобия. А с другой, — она вносит в оценку рациональной составляющей элемент случайности, который хотя и в незначительной степени, но все же искажает эту составляющую.

На основе определенных выше указанным способом значений зависимой и независимой переменных и итерационной схемы обобщенного метода наименьших квадратов, реализованной в пакете STATISTICA, проводиться оценка параметров логит-модели a0, a1 [4].

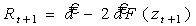

С учетом идентификации ненаблюдаемой дискретной независимой переменной хt третья составляющая модели (5) будет представлена виде вероятностного распределения, а саму модель можно записать как условное математическое ожидание, следующим образом:

(14)

(14)

или

(15)

(15)

В модели (15) уже нет ненаблюдаемой переменной xt, поэтому ее без проблем можно использовать в расчетах прогнозного профиля величины коммерческого риска.

Таким образом, в окончательном виде оцененная эконометрическая модель, предназначенная для прогнозных расчетов величины коммерческого риска, записывается в виде нелинейного регрессионного уравнения:

(16)

(16)

Модель (16) предназначена для проведения прогнозных расчетов и поэтому наделена специфическими свойствами, которые необходимы для того, чтобы обеспечить соблюдение корректности при получении прогнозных оценок коммерческих рисков.

В рассматриваемом случае, когда риск возникает из-за неопределенности, которая имеет место при выборе одного из двух возможных вариантов, усредненная величина коммерческого риска рассчитывается по формуле:

(17)

(17)

С помощью выражения (17) определяется диапазон возможных значений моделируемого показателя напрямую зависящего от состояния на рынке. Однако природа данного показателя в значительной степени субъективна, что затрудняет его практическое использование без предварительного построения шкалы оценки риска и исследования ее чувствительности к экспертным оценкам.

Модель легко обобщается на случай, когда число вариантов описывающих прогнозный образ больше двух. Для этого дополнительно вводят дискретные переменные. При этом количество вариант возрастает в геометрической прогрессии, а оценка этих вариантов проводится с помощью мультиноминальной логит-модели множественного выбора. Наращивание вариантов, по сути, приводит к ситуации, когда дискретный прогнозный образ превращается в непрерывный, накрывающий все многообразие будущего.

Рассмотренная модель с определенной долей вероятности позволяет получать как положительные, так и отрицательные значения оценки коммерческих рисков, тем самым рассматривать его как реальный ресурс предприятия. В ресурсной интерпретации анализа коммерческого риска могут возникнуть следующие ситуации:

1. Если  <0, то диспропорция между объемом спроса и предложения характеризуется избытком производства, а величина показывает возможный размер убытков, которые буде нести производитель за счет сокращения цены и сворачивания производственных мощностей.

<0, то диспропорция между объемом спроса и предложения характеризуется избытком производства, а величина показывает возможный размер убытков, которые буде нести производитель за счет сокращения цены и сворачивания производственных мощностей.

2. Если  >0, то диспропорция между объемом спроса и предложения характеризуется дефицитом товаров, возникает риск недополучения прибыли. Положительное значение оценки риска свидетельствует о возможности наращивания объемов производства, производственного потенциала или более полное использование производственных мощностей.

>0, то диспропорция между объемом спроса и предложения характеризуется дефицитом товаров, возникает риск недополучения прибыли. Положительное значение оценки риска свидетельствует о возможности наращивания объемов производства, производственного потенциала или более полное использование производственных мощностей.

3. Если  =0, то диспропорция между объемом спроса и предложения отсутствует, что характерно для рыночного равновесия.

=0, то диспропорция между объемом спроса и предложения отсутствует, что характерно для рыночного равновесия.

Предлагаемая модель оценки риска позволит изменить отношение к восприятию коммерческого риска и рассматривать его как своеобразный ресурс.

Литература:

1. Бублик, Н. Д. Риск-ресурс: проблемы венчурно-стохастической деятельности [текст] / Н. Д. Бублик, В. Б. Силантьев. — Уфа: БТИПБ, 1999. — 376с.

2. Грачева, М. В. Риск-менеджмент инвестиционного проекта: учебник для студентов вузов, обучающихся по экономическим специальностям [текст] / под ред. М. В. Грачевой. — М.: ЮНИТИ — ДАНА, 2009. — 544 с.

3. Давнис, В. В. Прогнозные модели экспертных предпочтений: монография [текст] / В. В. Давние, В. И. Тинякова. — Воронеж: Изд-во Воронеж. гос. ун-та, 2005. — 248 с.

4. Давнис, В. В. Адаптивные модели: анализ и прогноз в экономических системах [текст] / В. В. Давние, В. И. Тинякова. — Воронеж: Изд-во Воронеж. гос. ун-та, 2006. — 380 с.

[1] Работа выполнена в рамках дополнительного внутривузовского конкурса на соискание грантов для реализации краткосрочных проектов по направлениям развития науки, технологий и техники «Инициатива» в НИУ «БелГУ».