Тенденции и формы становления малого предпринимательства стали предметом исследований многих аналитиков, сумевших проследить эволюционные черты процесса и выделить основные этапы его развития. Можно отметить четыре основных этапа становления малого и среднего бизнеса в Российской Федерации:

1. 1968 – 1988 гг. Развитие кооперативов, ориентированных главным образом на оптовую и розничную торговлю и оказание разнообразных услуг населению, а затем – их проникновение в сферу науки, проектирования, государственный производственный сектор.

2. 1989 – 1991 гг. Аренда, акционирование и начало приватизации в государственном секторе промышленности, разукрупнение государственных предприятий с выделением групп малых и средних хозяйственных субъектов.

3. 1992 – 1993 гг. Широкое развитие малой приватизации в сфере торговли и услуг, наиболее быстрый рост количества малых предприятий, ограничение права собственности на основные формы арендной (преимущественно).

4. 1992- 1996 гг. Развитие бизнеса на частной основе, путем организации собственного дела с помощью сформированных финансов и иных ресурсов, разнообразие сфер организации бизнеса и социального профессионального состава бизнесменов- собственников.

Важнейшей социально-экономической функцией малого бизнеса является его способность к созданию новых рабочих мест. Он в значительной мере компенсирует потерю рабочих мест на крупных промышленных предприятиях России, организация рабочего места на предприятии малого бизнеса требует относительно небольших затрат, что открывает дополнительные возможности для решения проблемы занятости трудоспособного населения.

В переходном периоде значение малого предпринимательства бизнеса еще более возрастает. Это обусловлено такими факторами, как меньшая (по сравнению с крупными предприятиями) капиталоемкость предприятий, возможность организации производства в более короткие сроки, меньшая потребность в материально-технических, трудовых, природных ресурсах. Совокупность этих факторов формирует условия, в которых возможно наибольшее использование преимуществ малых форм предпринимательства. Однако использование этих преимуществ нуждается в государственной, республиканской, муниципальной и общественной поддержке.

Среди направлений государственного воздействия на создание благоприятных условий, требующихся для развития малого предпринимательства выделяется необходимость в регулировании финансово-кредитной системы, стимулировании функционирования действующих элементов, целеориентированных на нужды малых предприятий. Только в условиях широкой финансово-кредитной поддержки возможна реализация основного качества малого предпринимательства – адаптация к быстрым изменениям потребительского спроса с помощью модификации и обновления товарного ассортимента.

Малое предпринимательство сталкивается на практике еще с одной немаловажной проблемой – научной необоснованностью делового поведения, а отсюда – и неэффективностью деятельности в производственно-рыночном, коммерческом, финансовом и коммуникативном отношении. Эффективная деловая деятельность связанная с необходимостью обоснованных управленческих решений в области менеджмента, маркетинга, управления рынком и воздействия с конкурентной средой, требует расширения научных исследований, проектных проработок, а также повышения профессионально-квалификационного уровня кадрового состава предприятия. Задачи такого рода связаны с дополнительным инвестиционным обеспечением и достаточно трудоемкими организационными мероприятиями. Их реализация в полном объеме, как правило, возможна лишь на крупных высокодоходных предприятиях с расширенным товарным ассортиментом, когда финансирование научно-исследовательской и инновационной деятельности может осуществляться из прибыли, получаемой от продажи основной части производимой продукции. Возможности предприятий малого бизнеса в этом направлении весьма ограничены. Недостаток средств на развитие деятельности приводит к сокращению, а в ряде случаев и к полному отсутствию научно-исследовательских разработок. В этих условиях руководство малых предприятий вынуждено ориентироваться на собственный опыт, интуицию или использовать не достаточно корректный методический инструментарий, снижая уровень управленческих решений.

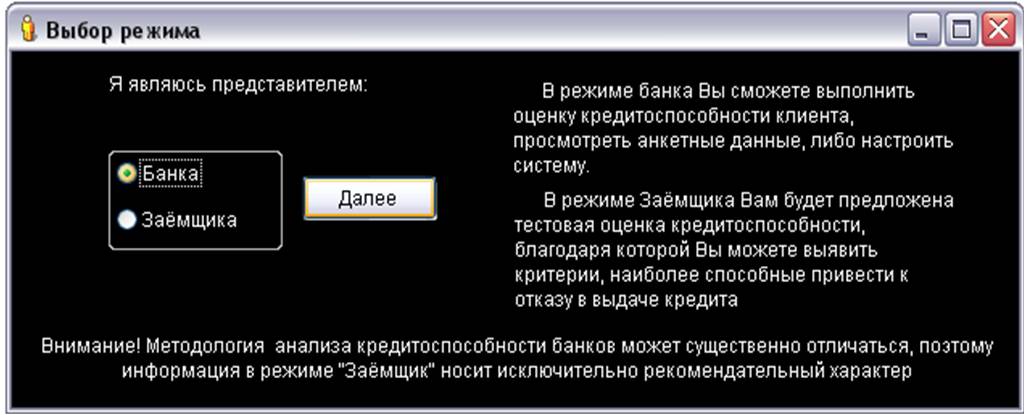

Одним из вариантов решения выше поставленной задачи финансирования является применение более экономичных отечественных аналогов систем принятия управленческих решений, привлечение кредитных денежных средств. Одним из таких программных продуктов является программа «Кредит-Trees», которая предназначена для автоматизации комплексной оценки кредитоспособности физических и юридических лиц на основе деревьев решений. Данный инструмент поможет субъектам малого и среднего бизнеса оценить свои возможности в получении заемных средств, получить подробную информацию о возможных причинах отказа. В то же время банк (Рисунок 1) получит удобный инструмент поддержки принятия решения по кредиту, что ускорит этот процесс и снизит его затратность.

Рис. 1. Выбор режима программы Кредит-Trees

Интерфейс приложения позволяет работать с ним даже неопытному пользователю, для облегчения работы в приложении присутствуют краткие справки, что позволит минимизировать затраты на обучение новых сотрудников, а также в свою очередь упростит последним процесс адаптации.

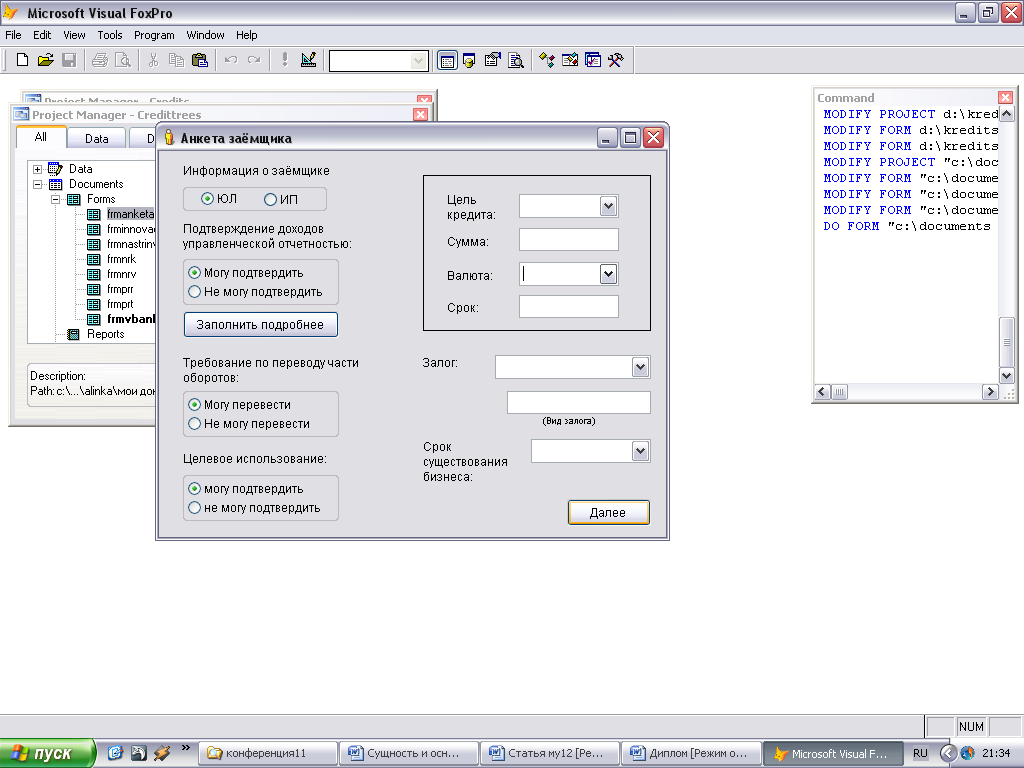

Рис. 2 Анкета субъекта малого или среднего бизнеса

В основе расчёта оценки кредитоспособности лежит алгоритм построения дерева C4.5. Достоинствами данной методологии являются:

быстрый процесс обучения;

генерация правил в областях, где эксперту трудно формализовать свои знания;

извлечение правил на естественном языке;

интуитивно понятная классификационная модель;

высокая точность прогноза, сопоставимая с другими методами (статистика, нейронные сети);

построение непараметрических моделей.

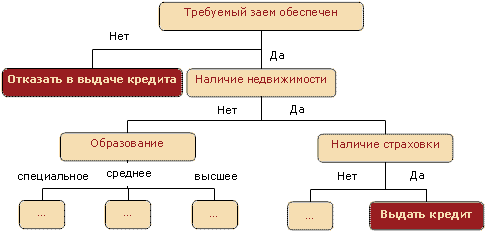

Получаемая модель – это способ представления правил в иерархической, последовательной структуре, где каждому объекту соответствует единственный узел, дающий решение. Пример дерева приведен на рисунке 3.

Рис. 3 Пример дерева решений

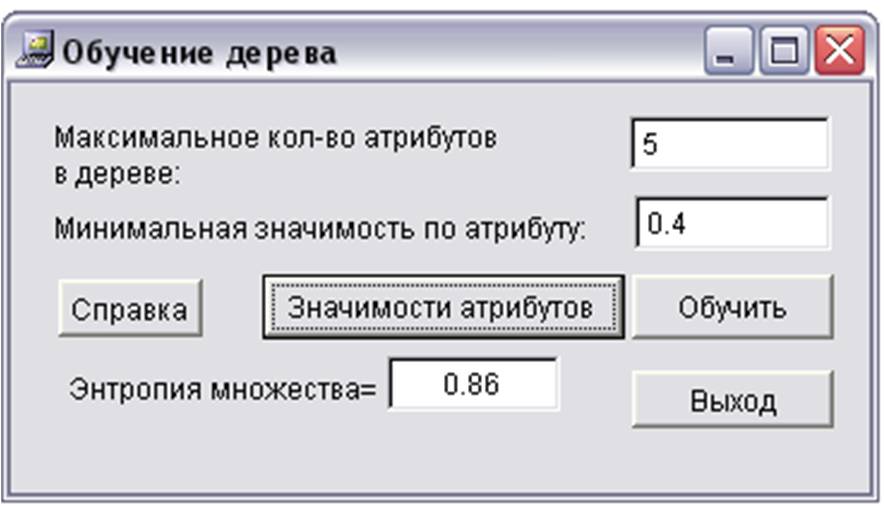

Процесс обучения дерева в программе «Кредит-Trees» выглядит следующим образом.

Рис. 4 Построение нового дерева обучения

Поля «Максимальное количество атрибутов в дереве» и «Минимальная значимость по атрибуту» обязательны для заполнения. Поле же «Энтропия множества» заполняется автоматически в процессе обучения и не имеет возможности для редактирования.

Поле «Максимальное количество атрибутов в дереве» устанавливает максимальную глубину дерева и должно иметь значение от 1 до 17 (по максимальному количеству атрибутов)и должно иметь целочисленное значение. Следует отметить, что чем меньше это значение, тем менее точен прогноз поведения заёмщика, но экономит свободную память компьютера и увеличивает шансы заёмщика на ответ «Да».

Поле «Минимальная значимость по атрибуту» устанавливает пороговое значение для каждого атрибута. Значение данного поля может варьироваться от 0 до 1. Чем больше данное значение, тем меньше заёмщиков смогут соответствовать заданной планке.

После того как введены все необходимые для расчёта данные необходимо нажать кнопку «Обучить», которая запустит процесс построения нового дерева.

Правильно построенное на данных прошлых периодов дерево решения обладает одной еще очень важной особенностью. Эта особенность называется "способность к обобщению", т. е. если возникает новая ситуация (обратился потенциальный заемщик), то скорее всего такие ситуации уже были и достаточно много. Вследствие чего можно с большой долей уверенности сказать, что вновь обратившийся заемщик поведет себя так же, как и те заемщики, характеристики которых очень похожи на характеристики вновь обратившегося.

Таким образом, оценивая очередного претендента, обратившегося в банк с целью получения кредита, подходят к вопросу комплексно: учитывают текущую ситуацию с клиентами в банке, сравнивая претендента с типичным заемщиком, выявляют новые особенности и закономерности поведения клиентов, адаптируясь к реалиям рынка, и строят прогноз ожидаемых в будущем потерь по невозвратам, уже сейчас предотвращая потери от потенциальных должников и мошенников. Детальное знание своих клиентов помогает также совершенствовать существующие кредитные продукты, внося необходимые изменения и устанавливая правила, что, в свою очередь, обеспечивает заметное конкурентное преимущество на динамичном рынке кредитных услуг.

В заключение можно привести давно всем известную цепочку связанных событий: чем меньше рискует банк при предоставлении кредита, тем меньше процентная ставка, предлагаемая этим банком; чем меньше процентная ставка, тем больше клиентов обратится именно в этот банк; чем больше клиентов обратится в банк, тем большую прибыль получит банк, а это одна из основных целей коммерческой деятельности. Риск, связанный с невозвратом суммы основного долга и процентов, можно значительно снизить, оценивая вероятность возврата заемщиком кредита. Ключевым моментом в кредитовании – определение кредитоспособности потенциального заемщика. В связи с этим актуальность подобных программ (а их на данный момент не так много, в особенности на российском рынке IT) только нарастает и в условиях кризиса особенно велика.

Литература:

Аджина А.О. Формирование модели управления рисками при реализации инновационных проектов на предприятиях малого бизнеса. – М.: Изд-во «Московский печатник», 2008. – 0,8 пл.

Лысаковская Е.В. Петельска Е.Г. Проблемы финансирования малого и среднего бизнеса в России // Проблемы регионального развития в XXI веке: экономика, право, образование: Материалы межвузовской научно-практической конференции. – Нижневартовск, 2007. – 0,36 п.л. (авт. 0,15).

Лысаковская Е.В., Мезенцева Т.М. Реформирование банковско-кредитной системы в Российской Федерации с целью привлечения кредитных средств под производственно – предпринимательские проекты.// Российское предпринимательство. – 2009. – №9. – 0,24 п. л. (авт. 0,12).

Остапенко В.В., Мешков В.М. Кредитование банками предприятий: потребности, возможности, интересы/ В.В. Остапенко // «Финансы». –2003, №8

Вологжанина С.А., Орлов А.И. Об одном подходе к оценке рисков для малых предприятий. – Подготовка специалистов в области малого бизнеса в высшей школе. Сборник научных статей. – М.: Изд-во ООО "ЭЛИКС +", 2001. С.40-53.

Якушева А.В. Комплексная оценка кредитоспособности физических лиц на основе деревьев решений // VII Всероссийская научная конференция молодых учёных и студентов Т.2. Краснодар: Просвещение Юг, 2010. 192с.

Малецкий Г.Г., Курдюмов С.П. Нелинейная динамика и проблемы прогноза, №3,М.: – Вестник российской академии наук. Том.71, 2001