Бухгалтерский учет составляет неотъемлемую часть хозяйственной жизни. Все действия, совершаемые экономическими субъектами, находят свое отражение в учетных системах организаций. Иными словами, все факты хозяйственной жизни регистрируются на счетах бухгалтерского учета.

В федеральном законе №129-ФЗ в статье 4 отмечается, что ведение бухгалтерского учета является обязательным для организаций, находящихся на территории РФ [3]. Соответственно, необходимость отражения объектов бухгалтерского наблюдения требует одновременно и достоверности, и правильности их учета.

При осуществлении производственно-хозяйственной деятельности экономические субъекты вступают в разнообразные договорные отношения, приобретают многочисленные права и обязанности по отношению к своим контрагентам, осуществляют расчеты. Учет расчетов, по мнению Я.В. Соколова, возник еще в первобытном обществе с появлением элементарных экономических отношений.

Расчеты играют важную роль, поскольку они фигурируют практически на всех стадиях жизни фирмы. На этапе формирования организации возникают расчеты с учредителями по вкладам в уставный капитал. Привлечение заемных средств сопровождается расчетами с кредиторами. Приобретение товарно-материальных ценностей связано с расчетами с поставщиками. Расчеты по заработной плате с работниками предприятия осуществляются при производстве продукции. Реализация произведенной продукции — расчеты с покупателями. Расчеты с государством возникают при уплате налогов. На заключительной стадии распределения прибыли осуществляются расчеты с учредителями по выплате дивидендов.

Кроме того, расчеты могут осуществляться в различных формах: денежными средствами, имуществом, товарно-материальными ценностями, выдачей письменного долгового обязательства и т.п.

Главная цель любой организации – получение прибыли. Помимо этого существуют и другие, второстепенные цели, которые в комплексе позволяют достичь желаемого результата. К таковым следует отнести и наличие постоянных покупателей, своевременно производящих оплату, и налаженные связи с поставщиками, в срок обеспечивающими товарами, выполняющими работы, оказывающими услуги.

Представляется важным рассмотреть особенности бухгалтерского учета таких форм расчетов, как аванс и задаток.

Во-первых, необходимо изучить данные категории, определить их сущность и функции. Во-вторых, следует выявить признаки, отличающие данные формы расчетов. В-третьих, отметить все характеристики, которые определяют специфику бухгалтерского учета данных форм расчетов.

Часто при заключении договоров между контрагентами одним из условий выступает предоплата — предварительно осуществляемая частичная выплата в счет общей суммы долга. В ГК РФ в статье 487 четкого определения предоплаты не указано, но рассматриваются ситуации по исполнению обязательств.

Наиболее приемлемое определение: предоплата — это уплата покупателем продавцу части цены за товар после окончательного заключения сделки и иногда частичного выполнения акта продажи. В налогообложении предоплата представляет собой взносы налогоплательщика в счет общей суммы налога до окончательного определения ее величины.

Предоплата может осуществляться различными способами. На рис. 1. достаточно наглядно проиллюстрированы формы предоплаты.

Рис.1. Формы предоплаты

Рассмотрим аванс как один из наиболее часто применяемых способов расчетов. Четкое понятие «аванс» ГК РФ не содержит, но о данной форме предоплаты упоминается в следующих статьях: 380,711, 735, 823. В большом экономическом словаре А.Н. Азрилияна представлено следующее определение: «аванс — денежная сумма или другая имущественная ценность, выдаваемая или перечисляемая в счет предстоящих платежей за выполненные работы, передачу имущества, оказанные услуги и др.»[7, с.6].

Сущность любой категории проявляется через ее функции. Итак, из определения следует, что выдача аванса может осуществляться как форме денежных средств, так и в форме имущества. В этом и проявляется главная функция аванса — платежная.

Как правило, сумма аванса составляет около 40 % от общей стоимости контракта и зачитывается в дальнейшем при окончательном расчете. Бывают и 100 % авансы, но практика их применения достаточно редкая. Это обусловлено, прежде всего, необходимостью наличия свободных денежных средств в обороте организации.

При осуществлении сделки всегда существует вероятность неисполнения обязательств перед контрагентом. В связи с этим следует руководствоваться соответствующими законодательными актами для обеспечения защиты своих прав. В случае нарушения условий договора стороной, которая получила аванс, другая сторона вправе в случае неисполнения договора потребовать возвращения аванса. Возврат аванса в двукратном размере законодательством не предусмотрено. Из этого следует, что аванс не является способом обеспечения обязательства. Иными слова, данная форма предоплаты обеспечивающую функцию не выполнят. Необходимо отметить, что при перечислении аванса контрагенты не заключают специальных соглашений, подтверждающих наличие обязательств и выдачу гарантий. Таким образом, у аванса отсутствует доказательная функция.

Часто под авансом и задатком понимают одно и тоже. Это связано с тем, что существуют некоторые сходства. Главным образом в том, что аванс и задаток представляют собой предварительные частичные платежи за товар или услугу. Но в действительности это совершенно разные понятия. В табл.1 представлены основные различия между авансом и задатком.

Таблица 1

|

Признак |

Аванс |

Задаток |

|

Название термина на английском языке |

advance |

deposit |

|

Нормативное регулирование в РФ |

ст. 380 ГК РФ, ст. 711 ГК РФ, ст. 735 ГК РФ, ст. 823 ГК РФ. |

ст. 380 ГК РФ, ст. 416 ГК РФ |

|

Возврат суммы |

в случае неисполнения обязательств должен быть возвращен |

в зависимости от условий соглашения |

|

Функции |

платежная |

платежная, обеспечения исполнения обязательств, подтверждающая. |

|

Основные документы |

договор, счет-фактура |

договор, соглашение о задатке |

|

Форма платежа |

денежные средства, векселя, имущество |

денежные средства |

Рассмотрим задаток как один из способов предоплаты. В статье 380 ГК РФ указано, что задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения. Исходя из определения, можно сделать вывод, что задаток, как и аванс, выполняет платежную функцию, но отличие заключается в том, что задаток представляется только в форме денежных средств.

Важная особенность данной формы предоплаты — составление соглашения о задатке. Это документ должен быть составлен в письменной форме и подписан участниками контракта. Если данное соглашение отсутствует, то, в соответствии с пунктом 3 статьи 380 ГК РФ, выданная сумма будет считаться авансом. Из этого следует, что в отличие от аванса задаток выполняет доказательную функцию.

Кроме двух вышеперечисленных функций задаток выполняет ещё одну очень важную. Это обеспечивающая функция. Она заключается в обеспечении исполнения обязательств. Иными словами, обязывает каждую из сторон исполнить будущую сделку.

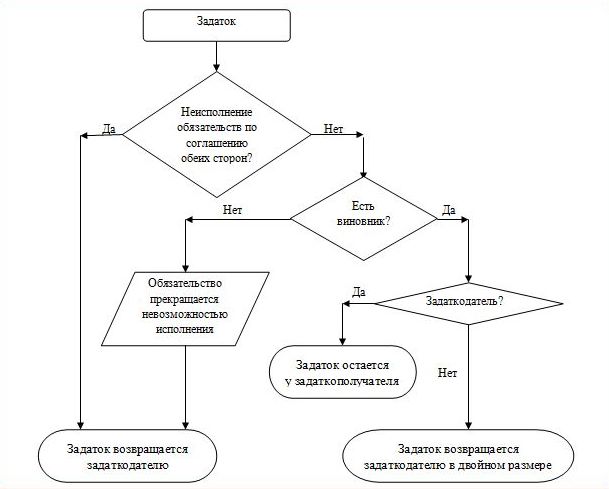

На рис. 2 проиллюстрированные основные моменты, касающиеся неисполнения обязательств по заключенному соглашению.

Рис.2. Неисполнение обязательств по соглашению о задатке.

Если за неисполнение обязательства ответственный задаткодатель, то перечисленная сумма остается у задаткоплучателя. Если ответственна сторона, получившая задаток, то она обязана уплатить, выдавшей его стороне двойную сумму задатка. Кроме того, сторона, ответственная за неисполнение обязательства, обязана возместить другой стороне убытки с учетом суммы задатка, поскольку в договоре не предусмотрено иное. Если же стороны до начала исполнения обязательств по своему соглашению решили добровольно не заключать договор или вследствие того, что договор невозможно исполнить, и в этом нет вины каждой из сторон, сумма задатка должна быть возвращена. Невозможность исполнения должна быть обусловлена объективными факторами, к примеру, форс-мажорные ситуации [1].

Для отражения расчетов Планом счетов предусмотрены определенные счета, которые занимают особое место в учетных системах предприятий. Если организация выдает аванс своему поставщику в счет будущей поставки, то для учета предоплаты применяется синтетический счет 60 «Расчеты с поставщиками и подрядчиками», к которому открывают субсчет «Расчеты по авансам выданным». Если же организация получает аванс от своего покупателя в счет будущей поставки, то для учета предоплаты применяется синтетический счет 62 «Расчеты с покупателями и заказчиками», к которому открывают субсчет «Расчеты по авансам полученным».

По поводу выбора счета, на котором учитывать авансы, нет обязательных требований. Но в современной практике учета исходят из характера заключаемого договора между контрагентами. Иными словами, если организация осуществляет частые расчеты с данным контрагентом, то, как правило, аванс будет учтен либо на синтетическом счете 60 либо на 62 , в зависимости от, того, кто его выдал. Если же заключается разовый договор, то авансы можно отразить на синтетическом счете 76 «Расчеты с разными дебиторами и кредиторами». Аналитический учет по счету ведется в разрезе отдельных контрагентов.

Например, организация «Х»» имеет договорные отношения в течение определенного периода времени с организацией «Y». Для очередной поставки «Х» должна перечислить аванс «Y». Какие бухгалтерские проводки следует записать для отражения фактов хозяйственной жизни?

Рассмотрим табл. 2. В ней представлены учетные записи, которые должна сделать организации «Х». Особое внимание необходимо обратить на отражение НДС. Перечислив аванс поставщику, организация «Х» получит счет-фактуру от «Y». После принятия к учету товаров покупатель отразит НДС по приобретенным ценностям. Далее поставщик зачтет сумму аванса. Следует отметить, с 1 января 2009г. на основании Федерального закона № 224-ФЗ от 26.11.2008г. покупатели, оплатившие, своим поставщикам за услуги или товары аванс, имеют право поставить себе в зачет НДС с этой суммы, не дожидаясь поставки товаров или окончания оказания услуг. Так организация «Х» зачтет НДС по счету-фактуре поставщика.

Теперь рассмотрим обратную ситуацию. В качестве примера в табл. 3 продемонстрирован порядок учетных записей, отражающих поступление аванса от покупателя. При получении аванса от покупателя организация «Y» выпишет счет-фактуру на аванс «X». Затем будет начислен НДС с предоплаты. В данном случае применен счет 76, к которому можно открыть субсчет «НДС с авансов полученных». После отгрузки товаров покупателю и признания дохода следует исчислить НДС с реализации [2]. Следовательно, возникает ситуация, при которой НДС исчисляется два раза. Так организация «Y» должна произвести обратную запись. Так как 40 % от общей суммы покупатель уже перечислил, то при поступлении оставшейся части будет произведена запись, зачитывающая ранее перечисленный аванс.

Таблица 2

Порядок отражения расчетов по авансам выданным

|

Содержание операции |

Корреспонденция счетов |

Сумма, р. |

|

|

Дебет |

Кредит |

||

|

1. Перечислен аванс поставщику (40% от общей суммы) |

60-2 |

51 |

47200 |

|

2. Предъявлен поставщиком счет-фактура за перечисленный аванс |

68 |

76 |

7200 |

|

3. Приняты к учету товары от поставщика |

41-2 |

60-1 |

100000 |

|

4. Отражен НДС по приобретенным товарам |

19 |

60-1 |

18000 |

|

5. Зачтена сумма ранее выданного аванса |

60-1 |

60-2 |

47200 |

|

6. Перечислена оставшаяся сумма за отгруженную продукцию |

60-1 |

51 |

70800 |

|

7. Зачтен НДС по счету-фактуре поставщика за аванс |

76 |

68 |

7200 |

|

8. Принят к возмещению НДС |

68 |

19 |

18000 |

По вопросу отражения задатков в учетной системе организации существуют различные мнения.

Одни бухгалтеры придерживаются мнения, что задаток следует отражать также как и аванс. Но тогда теряется смысл в необходимости разграничения двух категорий, тогда в учете не отражаются их специфические особенности.

Другие специалисты считают, что при регистрации операций по поступлению или выдаче задатков необходимо одновременно отражение данных фактов хозяйственной жизни на забалансовых счетах. В любом случае, имеет место профессиональное мнение бухгалтера.

Итак, рассмотрим вариант, когда применяются забалансовые счета. Для учета выданного или полученного задатка можно применять синтетический счет 76 «Расчеты с различными дебиторами и кредиторами». На специально открытых субсчетах, например, 76-5 «Расчеты по выданным задаткам» и 76-6 Расчеты по полученным задаткам». В Плане счетов предусмотрены специальные забалансовые счета [4]. При учете задатков возможно использовать следующие: 008 «Обеспечение обязательств и платежей полученные» и 009 «Обеспечение обязательств и платежей выданные».

Таблица 3

Порядок отражения расчетов по авансам полученным

|

Содержание операции |

Корреспонденция счетов |

Сумма,р. |

|

|

Дебет |

Кредит |

||

|

1. Получен аванс от покупателя (40 % от общей суммы) |

51 |

62-2 |

47200 |

|

2.Отражен НДС с авансов полученных |

76 |

68 |

7200 |

|

3.Отражена стоимость отгруженной продукции |

45 |

43 |

60000 |

|

4. Признана выручка от продажи |

62-1 |

90-1 |

11800 |

|

5. Начислен НДС с реализации |

90-3 |

68 |

18000 |

|

6.Списана стоимость отгруженной продукции |

90-2 |

45 |

60000 |

|

7. Зачтен НДС с предоплаты |

68 |

76 |

7200 |

|

8. Получена выручка от реализации |

51 |

62-1 |

70200 |

|

9. Зачтена сумма ранее полученного аванса |

62-2 |

62-1 |

47800 |

Почему используются данные счета? Это связанно, прежде всего, с тем, что удается отразить особенности данной формы предоплаты. Во-первых, задаток не является доходом [5] для задаткополучателя и расходом для задаткодателя [6]. Во-вторых, до момента окончания сделки задаток не является собственностью задаткополучателя, а считается средствами во временном распоряжении. В целом, применение данных счетов должно обеспечивать контроль наличия и движения выдаваемых гарантий. Учитывая особенности задатка как формы предоплаты, составим таблицы с корреспонденцией счетов бухгалтерского учета.

Итак, в табл. 4 представлены проводки, отражающие факт поступления задатка от покупателя. Получая предоплату, поставщик должен одновременно отнести сумму задатка в дебет счета 008 ««Обеспечение обязательств и платежей полученные». Когда условия соглашения будут выполнены, и будет признан доход, тогда сумма задатка будет списана в кредит 008 счета. Таким образом, производится учет наличия и движения полученных гарантий. Табл. 5 отражает обратную ситуацию и содержит учетные записи по выдаче задатка поставщику. В данном случае используется забалансовый счет 009 «Обеспечение обязательств и платежей выданные». Покупатель, перечисляя задаток поставщику, относит сумму в дебет счета 009, а после поступления товара — списывает в кредит 009 счета. При отражении операции по учету задатков были опущены проводки по начислению НДС, так как исчисление данного налога является стандартной процедурой.

Таблица 4

Порядок отражения расчетов по учету полученных задатков

|

Содержание операции |

Корреспонденция счетов |

Сумма,р. |

|

|

Дебет |

Кредит |

||

|

1.Поступил задаток от покупателя (40% от общей суммы): |

51 |

76-6 |

47200 |

|

2. Отражение полученного задатка как гарантии выполнения условий соглашения |

008 |

|

47200 |

|

3. Признана выручка от реализации |

62-1 |

901 |

118000 |

|

4. Зачтена сумма полученного задатка |

76-6 |

62-1 |

47200 |

|

5. Списана сумма полученного задатка |

|

008 |

47200 |

|

5. Поступила оплата от покупателя |

51 |

62-1 |

70800 |

Таблица 5

Порядок отражения операций по учету выданных задатков

|

Содержание операции |

Корреспонденция счетов |

Сумма,р. |

|

|

Дебет |

Кредит |

||

|

1. Перечислен задаток поставщику (40% от общей суммы) |

76-5 |

51 |

47200 |

|

2. Отражена выдача задатка в обеспечение обязательств |

009 |

|

47200 |

|

3. Принят к учету товар от поставщика |

41-2 |

60-1 |

100000 |

|

4. Зачтен ранее выданный задаток |

60-1 |

76-5 |

47200 |

|

5.Списан ранее выданный задаток |

|

009 |

47200 |

|

6. Перечислена оставшаяся оплата поставщику |

60-1 |

51 |

70800 |

В заключении следует отметить, расчеты составляют неотъемлемую часть жизни любой организации. При заключении договоров между контрагентами одним из условий выступает предоплата, которая может осуществляться в форме аванса или задатка. Данное условие гарантирует исполнение обязательств как со стороны поставщика в доставке товара, так и со стороны покупателя в полной оплате, ведь в условиях современной экономики велика вероятность возникновения кризисных ситуаций, экономика не стабильна, финансовые риски присутствуют всегда. Выбор формы предоплаты во многом обусловлен финансовыми возможностями организации. Задаток имеет специфическую особенность — возврат в двойном размере в случае неисполнения обязательств задаткополучателем. Поэтому задаток как форма расчета не находит частого применения.

- Литература:

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ (ред. от 06.04.2011 г.)

- Налоговый Кодекс Российской Федерации (часть вторая): Федеральный закон от 05.08.00 г. №117-ФЗ. (в ред. от 03.11.10 г.)

- О бухгалтерском учете: Федеральный закон от 21.11.96 г. №129-ФЗ (в ред. от 28.09.10 г.)

- План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятия и Инструкция по его применению: Приказ Минфина РФ от 31.10.00 г. №94н (в ред. от 08.11.10 г.).

- Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99): Приказ Минфина РФ от 30.12.99 г. №107н (в ред. от 27.11.06 г.)

Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99): Приказ Минфина РФ от 06.05.99 г. №33н (в ред. от 27.11.06 г.)

- Большой экономический словарь/ под ред. А.Н. Азрилияна. 7-е изд., доп., М.: Институт новой экономики, 2007. 1472 с.