В данной статье раскрываются особенности учета амортизации основных средств. Приводятся типовые бухгалтерские проводки по учету основных средств в организациях.

Ключевые слова: основное средство, учет основных средств, амортизация основных средств, учет амортизации основных средств.

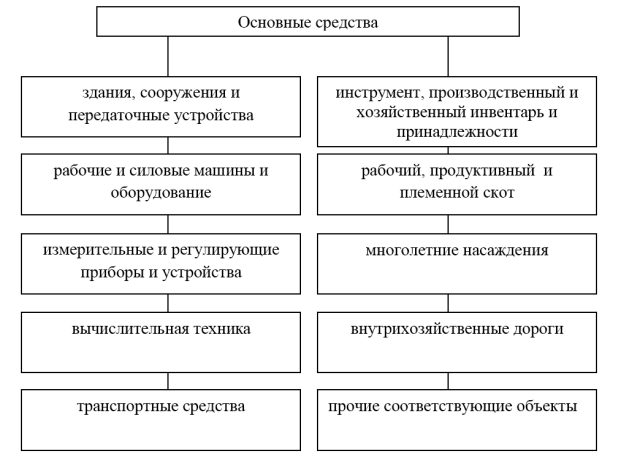

Бухгалтерский учет основных средств описан в ПБУ 6/01 «Учет основных средств» и методических указаниях по их учету, где указывается, что к основным средствам относятся следующие объекты:

Рис. 1. Объекты основных средств

В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Для учета основных средств предназначен синтетический счет 01 «Основные средства».

Процесс приобретения основных средств отражается на счете 08 «Вложения во внеоборотные активы». Данный счет используется для отражения в бухгалтерском учете всех затрат предприятия в объекты, которые в последствии будут приняты к учету в качестве основных средств. Если же организация получает основное средство, требующее монтажа, то вместо счета 08 «Вложения во внеоборотные активы» следует использовать счет 07 «Оборудование к установке». К таким основным средствам относится технологическое и производственное оборудование, требующее монтажа и предназначенное для установки в строящихся и реконструированных объектах.

Основные средства в процессе использования постепенно изнашиваются. И по мере амортизации они передают свою стоимость на готовую продукцию и оказанные услуги.

Накопленная амортизация отражается на балансовом счете 02 «Амортизация основных средств».

Таблица 1

Бухгалтерские проводки по учету основных средств

|

Факты хозяйственной деятельности |

Дебет |

Кредит |

|

1.Поступил объект основных средств в организацию |

08 «Капитальные вложения» субсчет 4 «Приобретение отдельных объектов основных средств» |

60 «Расчеты с поставщиками и подрядчиками» |

|

2. Отражена оплата за поступившее основное средство |

60 «Расчеты с поставщиками и подрядчиками» |

51 «Расчетный счет» |

|

3. Выделен налог на добавленную стоимость |

19 «Налог на добавленную стоимость» субсчет 1 «Налог на добавленную стоимость по приобретенным основным средствам» |

60 «Расчеты с поставщиками и подрядчиками» |

|

4. Сумма налога на добавленную стоимость принята к зачету |

68 «Расчеты по налогам и сборам» |

19 «Налог на добавленную стоимость» субсчет 1 «Налог на добавленную стоимость по приобретенным основным средствам» |

|

5. Оприходован объект основных средств |

01 «Основные средства» субсчет 1 «Основные средства в организации» |

08 «Капитальные вложения» субсчет 4 «Приобретение отдельных объектов основных средств» |

|

6. Начисление амортизации по объекту основных средств |

20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Издержки обращения» |

02 «Амортизация основных средств» субсчет «Амортизация основных средств учтенных на счете 01–1»» |

|

7. Произведено списание амортизации по объекту основных средств |

02 «Амортизация основных средств» субсчет «Амортизация основных средств учтенных на счете 01–1» |

01 «Основные средства» субсчет 2 «Выбытие основных средств» |

|

8.Списана балансовая (первоначальная) стоимость объекта основных средств |

01 «Основные средства» субсчет 2 «Выбытие основных средств» |

01 «Основные средства» субсчет 1 «Основные средства в организации» |

|

9. В связи с продажей списана остаточная стоимость объекта основных средств |

91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы» |

01 «Основные средства» субсчет 2 «Выбытие основных средств» |

Принятие к учету основных средств отражается в бухгалтерском и налоговом учете записью в Дебет 01.01 и Кредит 08.04. Принятие основных средств к учету означает, что формирование стоимости основного средства окончено. Как правило, это происходит одновременно с вводом основного средства в эксплуатацию.

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС и акцизов (ст. 257 НК РФ) [1].

Начисление амортизации на объекты основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету. И производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета или его выбытия.

Прекращается начисление амортизации на объекты основных средств с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или списания этого объекта с бухгалтерского учета.

Правила расчета амортизационных начислений основных средств для целей бухгалтерского учета определены в ПБУ 6/01 «Учет основных средств», а для налогового учета — второй части Налогового кодекса РФ. Между этими правилами есть много общего, но есть и существенные различия.

С 1 января 2016 года амортизируемым имуществом считается имущество, в том числе результаты интеллектуальной деятельности, первоначальная стоимость которых превышает 100000 рублей (п. 1 ст. 256 НК РФ) [1]. До этого срока действовало ограничение 40000 рублей. Основные средства стоимостью от 40000 рублей (п. 5 ПБУ 6/01 «Учет основных средств») до 100000 рублей можно отражать только для целей бухгалтерского учета. В налоговом учете основные средства при вводе в эксплуатацию списывают только в расходы. Основные средства стоимостью менее 40000 рублей можно принять в бухгалтерском учете в состав материально-производственных запасов. Учет основных средств в налоговом учете в 2018 году осуществляется только в отношении активов организации стоимостью более 100000 рублей и сроком полезного использования более одного года (п. 1 ст. 256 НК РФ) [1].

Исходя из требований Налогового кодекса, амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками полезного использования. Сроком полезного использования признается период. В течение которого объект основных средств служит для выполнения целей деятельности организации.

Срок полезного использования основных средств определяется с помощью Классификации основных средств (Постановление Правительства РФ от 01.01.2002 № 1, куда с 2017 года внесены изменения Постановлением Правительства от 07.07.2016 № 640). Постановление указывает, к какой амортизационной группе следует отнести тот или иной объект основных средств.

Начисление амортизации основных средств в бухгалтерском учете может начисляться следующими способами: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему продукции (работ) [2].

Амортизация, учитываемая в налоговом учете, может начисляться одним из следующих способов: линейный и нелинейный.

В процессе начисления амортизации могут возникать разногласия ее начисления, связанные с особенностями ведения бухгалтерского и налогового учета.

В налоговом учете амортизируемым считается имущество, первоначальная стоимость которого превышает 100000 рублей. Это касается объектов, введенных в эксплуатацию с 01.01.2016 года.

Согласно ПБУ 6/01 «Учет основных средств» в 2018 году — лимит отнесения имущества к основным средствам продолжает оставаться свыше 40000 руб. Основные средства до 40000 рублей разрешается учитывать в составе материально-производственных запасов.

Для целей налогового учета до 2015 года стоимость инвентаря, инструментов, спецодежды и спецоснастки (то имущество, которое не являлось амортизируемым) списывалось при вводе его в эксплуатацию (передаче в эксплуатацию). С 1 января 2015 года внесены изменения в подпункт 3 пункта 1 статьи 254 НК РФ, где сказано, что организация может списывать такое имущество:

1. или в момент передачи в эксплуатацию (единовременно, как было до 2015 года) [1]. В результате были расхождения между бухгалтерским учетом и налоговым.

2. или соответственно сроку службы такого имущества (как было всегда в бухгалтерском учете). Расхождений между бухгалтерским и налоговым учетами в этом случае нет.

Самое главное, утвердить один из выбранных способов списания в учетной политике предприятия.

Для организаций, применяющих упрощенные способы ведения учета, существует особый порядок начисления амортизации. Так, предприятие малого бизнеса имеет право не начислять амортизацию ежемесячно, а установить, например, по квартальное списание амортизации или же списывать ее единовременно 31 декабря отчетного года [3].

Таким образом, учет амортизации основных средств имеет свои особенности, которые следует учитывать при организации бухгалтерского и налогового учета на предприятиях.

Литература:

- Налоговый кодекс Российской Федерации (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ (в ред. от 30.10.2017).

- Приказ Минфина России от 30.03.2001 N 26н (ред. от 16.05.2016) «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01" (Зарегистрировано в Минюсте России 28.04.2001 N 2689).

- Садыкова Л. Г., Осокин М. А. Ключевые особенности бухгалтерского учета основных объектов на предприятиях малого бизнеса/ Экономика и предпринимательство. 2018. № 3 (92). С. 648–651.