В данной статье рассматривается проблема автострахования в России, Проведен анализ рынка ОСАГО, цель которого является решение многих проблем.

Ключевые слова: ОСАГО, страхование, страховой случай, тарифная ставка, тарифный коридор

Совершенствование системы страхования является приоритетным направлением в России. Это объясняется тем, что с каждым годом увеличивается интерес к тем отраслям, благодаря которым появляется возможность избежать кризисов и минимизировать риски. Одним из важных сегментов страхового рынка является страхование автотранспортных средств.

ОСАГО — это обязательное страхование гражданской ответственности владельцев транспортных средств. Данный вид страхования вводится как социальная мера, направленная на создание финансовых гарантий возмещения ущерба, причинённого владельцами транспортных средств. В СССР идея введения этого закона обсуждалась в 60-хх годах XX века, но тогда от внедрения такого страхования было решено воздержаться. Вернулись к разработке этого закона в 1993–94 годах, когда в Государственную Думу стали поступать различные версии соответствующего законопроекта. Финальный этап разработки закона пришелся на 2000–2002 годы. В 2000-м году законопроект в первом чтении был рассмотрен Государственной думой. Окончательно ОСАГО пришло в Россию 1 июля2003 годасо вступлением в силу Федерального закона № 40-ФЗ от 25 апреля2002 года«Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Данная тема является актуальной в настоящее время, так как существование проблем в этом виде страхования препятствует развитию рынка, что в свою очередь, влияет на состояние экономики в целом. Таким образом, необходимо уделять особое внимание существующим проблемам в сфере ОСАГО. К этим проблемам относятся: угроза банкротства страховых организаций, удорожание стоимости ремонта автомобиля, нарушение сроков выплат.

Одной из попыток решения всех проблем стало внесение изменений в действующий закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств». В соответствии с Федеральным Законом № 223 от 21 июля 2014 года размер максимальной компенсации по страховому случаю зависит от характера причиненного ущерба. Если вред причинен только имуществу участников ДТП, то максимальная выплата по полису ОСАГО, приобретенному после 1 октября 2014 года, составит 400 тыс. рублей на каждое транспортное средство. По договорам, заключенным до этой даты, полагается 120 тыс. рублей за вред, нанесенный имуществу одного лица, и до 160 тыс. — за причинение ущерба имуществу нескольких лиц (пропорционально размеру ущерба, полученного каждым потерпевшим).

В части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, компенсация составляет не более 160 тыс. рублей. Подобные страховые выплаты по ОСАГО с 1 января 2015 года не поменялись, а с 1 апреля 2015 года увеличились до 500 тыс. рублей [2].

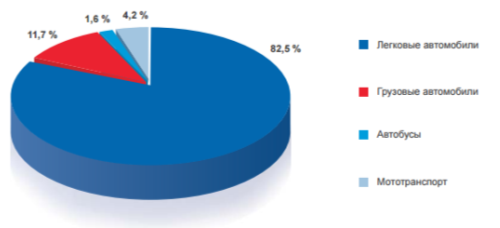

По данным годового отчета РСА существенное влияние на состояние рынка обязательного страхования оказывает изменение таких показателей, как численность парка транспортных средств и число ДТП. В последние годы в Российской Федерации численность автопарка продолжает расти. В 2015 году наблюдается увеличение численности автопарка при снижении количества пострадавших в ДТП. В период с 2004 по 2015 годы численность автопарка постоянно увеличивается, с 2008 по 2010 годы темп прироста снизился: прирост данного показателя в 2008 году составил 6,6 %, в 2009 году — 2,1 %, в 2010 году — 3,0 %. С 2011 по 2014 год наблюдается повышение темпа прироста, в 2011 году прирост составил 4,9 %, в 2012–5,3 %, в 2013–5,6 %. В 2014–2015 годах темп прироста автопарка вновь показал снижение: 4,5 % (в абсолютных единицах — 2,4 млн транспортных средств) и 1,6 % (0,9 млн транспортных средств) соответственно. Основной причиной снижения темпа прироста автопарка в 2015 году является снижение продаж автомобилей. На рисунке 1 отражена структура автопарка в Российской Федерации в 2015 году.

Рис. 1. Структура автопарка в 2015 году в РФ

В 2015 году структура автопарка не претерпела существенных изменений. Доля легковых автомобилей увеличилась с 82,1 до 82,5 %, сократились доли грузовых автомобилей — с 11,8 до 11,6 %, мототранспорта — с 4,4 до 4,2 %, автобусов — с 1,7 до 1,6 %. При этом по отношению к 2014 году число легковых транспортных средств увеличилось на 2 %, численность грузовых автомобилей, автобусов и мототранспорта сократилась на 0,1 %, 1 % и 2,9 % соответственно.

В 2015 году число заключенных договоров ОСАГО составило 39,8 млн, что на 6,5 % меньше, чем в 2014 году. Число ДТП уменьшилось на 7,9 % по сравнению с 2014 годом со 199,7 до 184 тыс. Число пострадавших, жизни или здоровью которых был причинен вред в ДТП, в 2015 году уменьшилось на 8,8 % с 278,7 тыс. в 2014 году до 254,3 тыс. в 2015 году, число раненых — на 8,2 %, число погибших в ДТП — на 14,3 %. В 2015 году, по сравнению с 2014 годом, число ДТП снизилось на 7,9 %, при этом количество заявленных страховых случаев увеличилось на 1,2 % [1].

Что касается тарифных изменений, то согласно Указанию Банка России от 19 сентября 2014г. № 3384-У, вступившему в силу 11.10.2014 оно устанавливает минимальные и максимальные значения базовой ставки страхового тарифа («тарифный коридор»), коэффициенты страховых тарифов, в том числе коэффициент, предусматривающий возможность управления транспортным средством с прицепом к нему.

В соответствии с информацией Пресс-службы Банка России увеличение размера минимальных значений базовых ставок по большей части категорий транспортных средств составит 40 %, при этом размер «тарифного коридора» расширен с 5 до 20 процентных пунктов. Для некоторых категорий транспортных средств предусмотрено снижение минимальных значений базовых ставок и установление большего «тарифного коридора». Новые значения базовых ставок и тарифного коридора вступили в действие с 12 апреля 2015 года. В течение полугода Банком России были изменены минимальные значения базовых ставок страховых тарифов без достаточных на то оснований.

Очевидно, что, следуя одной их основных своих функций «связывания» денежной массы, Банк России принимал решение без учета негативных социальных последствий для миллионов автовладельцев. Такое решение было принято, несмотря на то, что по данным общественных объединений в защиту автовладельцев неизрасходованные резервы страховщиков в 2014 году, предназначенные для выплат страхователям, превышают 30 млрд. рублей [3].

Дальнейшее совершенствование ОСАГО должно включать в себя:

‒ переход на электронный документооборот всех участников ОСАГО, в т. ч. переход к использованию электронных страховых полисов;

‒ доработку единого программно- методического комплекса оценки ущерба, причиненного в результате ДТП;

‒ повышение заинтересованности автовладельцев в соблюдении правил дорожного движения и безаварийной езде через величину страховой премии, уплачиваемой при заключении договора ОСАГО;

‒ привязка коэффициента бонус-малус к водителю;

‒ совершенствование расчета и применения через систему АИС РСА коэффициента бонус-малус;

‒ совершенствование системы прямого возмещения убытков и компенсационных выплат.

Предлагаемые мероприятия сыграют важную роль в дальнейшем выведении системы ОСАГО из кризисного состояния и будут способствовать ее дальнейшему развитию.

Литература:

- Годовой отчет РСА 2015 года [Электронный ресурс].- М.: Российский союз автостраховщиков.- Режим доступа: http://www.autoins.ru/media/C2CBF8C8-A0AC-4229–8C85–6561F40AC1C9/6456C143–276C-4DF6–8953–256B701AFE91/RAMI_Annual_2015_rus.pdf (дата обращения 10.10.2016).

- Официальный сайт компании «Консультант плюс». Федеральный закон «об обязательном страховании гражданской ответственности владельцев транспортных средств» (ОСАГО) от 25.04.2002 N 40-ФЗ [Электронный ресурс]- Режим доступа: http://www.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=200211#0 (дата обращения 11.10.2016).

- Пресс-служба Банка России [Электронный ресурс]- Режим доступа: https://www.cbr.ru/press/PR.aspx?file=01102014_155141sbrfr2014–10–01T15_48_34.htm (дата обращения 13.10.2016).