The article considers the problem of investment attractiveness of companies with limited financial resources, which have had an impact on the investment climate in Russia and the location of foreign investors to invest in the country working. Also, the authors found that should be addressed on two levels to the evaluation of investment attractiveness: macroeconomic and microeconomic

Key words: investment attractiveness, approaches to assessment at the macroeconomic level, approaches to assessment at the microeconomic level, the limited financial resources

Тема инвестиционной деятельности является актуальной в наши дни, так как она является существенным компонентом успешного развития предприятия, во многом обеспечивает достижение поставленных целей, в частности, повышения доходов предприятия, тем самым способствуя увеличению бюджета страны и населения. Инвестиционная деятельность — это вложение инвестиций и осуществление практических действий юридических и физических лиц в целях получения прибыли и (или) достижения иного полезного эффекта.

Вопрос о привлечении инвестиций в экономику стоит достаточно остро, т. к. они напрямую связаны с темпами экономического роста. Для увеличения темпов экономического роста необходимо сосредоточить внутренние инвестиционные процессы, а также создать необходимые условия для привлечения иностранных инвесторов. Следует отметить, что эти процессы труднодостижимы без участия государства, которое должно проводить открытую, последовательную и понятную инвестиционную политику для всех участников, которая будет основана на хорошо продуманной и чётко структурированной законодательной базе, коррелирующей с основными международными стандартами и не имеющей противоречия между законами. Особенное значение для России имеет рост эффективности инвестиционной деятельности. Этот важнейший вопрос, необходимость решения которого в ближайшем времени определена рядом причин:

Во-первых, существенный рост роли инвестиций в подъёме национальной экономики, неуклонном повышении уровня жизни населения.

Во-вторых, необходимость значительных перемен в инвестиционной сфере, которая сегодня находится не в лучшем состоянии.

В-третьих, эти изменения вызваны перспективами структурной перестройки экономики, будущими качественными изменениями в её технологическом укладе и другими значимыми обстоятельствами, требующими массового привлечения отечественных и иностранных инвестиций и быстрого повышения эффективности всей инвестиционной деятельности, проводимой сегодня в России. Необходимо всегда иметь в виду, что вложения инвестиций — это способ достижения экономической эффективности, которая способствует решению многих многообразных социальных и экономических задач.

Под инвестиционной привлекательностью объекта подразумевается экономическая целесообразность инвестирования, организованная на согласовании интересов и потенциалов инвесторов и получателя инвестиций, которое способствует достижению целей каждого из них при доступном уровне доходности и риска инвестиций. Одни экономисты определяют ее с точки зрения характеристик объекта, который анализируется на предмет привлекательности для инвестора. Например, по мнению М. Н. Крейниной, инвестиционная привлекательность предприятий и организаций состоит из всех показателей, характеризующих их финансовое состояние. Другие экономисты подходят к понятию инвестиционной привлекательности со стороны инвестора, который оценивает объект. П. Л. Калашников считает, что «инвестиционная привлекательность предприятия — это совокупность экономико — психологических показателей предприятия, определяющих для инвестора возможность получения максимальной прибыли в результате вложения капитала при минимальном риске вложения средств. Под психологической составляющей предприятия — объекта инвестиций понимается их субъективная оценка инвестором».

Следует отметить, что понятие «инвестиционной привлекательности» можно использовать применительно как к экономике страны, отрасли, региона, так и экономике предприятия. Однако при этом необходимо различать как содержание, так и перечень индикаторов, показателей и методов оценки инвестиционной привлекательности в каждом случае.

Оценку инвестиционной привлекательности компании следует проводить с подразделением ее на два уровня: макроэкономический уровень оценки экономики, рынка в целом, а также отдельной отрасли или региона), определяющий внешнюю среду функционирования компании, и микроэкономический, иллюстрирующий внутренние факторы развития и перспектив предприятия. Одной из первых работ в области оценки инвестиционной привлекательности и инвестиционного климата на макроэкономическом уровне было исследование Гарвардской школы бизнеса. В основу исследования лег принцип сопоставления стран по инвестиционной привлекательности с использованием экспертной шкалы, включающей следующие характеристики для каждой страны:

– Законодательные условия для иностранных и национальных инвесторов, совершенство нормативно-правовой базы

– Возможность вывоза капитала, достаточные условия для привлечения иностранного капитала

– Устойчивость национальной валюты

– Уровень инфляции

– Возможность использования национальной валюты

– Стабильность социально-политической системы

– Степень развитости рыночных отношений и инфраструктуры

Данный набор характеристик был в недостаточной степени детальным для полного отражения всего комплекса условий, принимаемых во внимание инвесторами. Поэтому в дальнейшем совершенствование методик сравнительной оценки инвестиционной привлекательности на уровне национальных экономик приобрело расширения и усложнения системы оцениваемых экспертами показателей.

Можно говорить о трех подходах к оценке инвестиционной привлекательности на макроэкономическом уровне. Данных подходы могут применяться как на уровне национальной экономики, так и на уровне региона или отрасли.

Таблица 1

Подходы коценке инвестиционной привлекательности на макроэкономическом уровне [Источник: составлено автором]

|

Базовый |

Расширенный |

Факторный |

|

Основывается на оценке основных показателей развития экономики (региона, отрасли), таких как динамика валового внутреннего продукта, распределение и объем национального дохода, объемы производства промышленной продукции, степень приватизации процессов, состояние правового экономического поля, созревание отдельных инвестиционных рынков, в том числе фондового и денежного |

Основывается на оценке более «частных» показателей, которые являются факторами влияющими на базовые показатели и определяющими инвестиционный климат |

Применяется на уровне региона (или в части отдельных показателей — на уровне отрасли), в силу того, что показатели, используемые в его рамках, нельзя обобщить до национального уровня, они различаются в зависимости от конкретного региона(отрасли) |

Среди них выделяют:

– Экономический потенциал

Обеспеченность региона (отрасли) ресурсами, биоклиматический потенциал, наличие свободных земель для производственного инвестирования, уровень обеспеченности энерго- и трудовыми ресурсами, развитость научно-технического потенциала и инфраструктуры;

– Условия хозяйствования

Развитие отраслей материального производства, объемы незавершенного строительства, степень изношенности основных производственных фондов, уровень экологической безопасности;

– Развитость рыночной инфраструктуры в регионе (отрасли)

Сюда можно отнести развитость рыночной инфраструктуры, воздействие приватизации на инвестиционную активность деятельность, степень вовлеченности населения в инвестиционный процесс, развитость конкурентной среды предпринимательства, емкость местного рынка сбыта, интенсивность межхозяйственных связей, экспортные возможности, присутствие иностранного капитала;

– Политические факторы

К ним можно отнести политическую стабильность, взаимоотношения между федеральным центром и региональной властью региона, величинусоциальной стабильности, состояние национально — региональных отношений, степень доверия населения к региональной власти. Фактор политической стабильности является основополагающим для выполнения и многих других критериев. Верховенство закона, происходящее от политической стабильности, является необходимым условием любой масштабной инвестиции, которое обеспечивает защиту прав собственности компании. Для привлечения инвестиций основным фактором является устойчивость валюты, а политическая и экономическая стабильность является предпосылкой;

– Социальные и социокультурные

Уровень жизни населения, жилищно-бытовые условия, развитость медицинского обслуживания, величина реальной заработной платы, влияние миграции на инвестиционный процесс, отношение населения к отечественным и иностранным предпринимателям, условия работы для иностранных специалистов. Так как инвесторы ищут новые способы инвестирования в сферы услуг и высоких технологий, здесь большую важность приобретает культурный уровень, образование и знание языков;

– Правовые

Отношение власти к иностранным инвесторам, соблюдение законодательства властными органами, уровень профессионализма местной администрации, уровень оперативности, при принятии решений о регистрации предприятий, доступность информации, деловые качества и этика местных предпринимателей;

– Финансовые

Доходы бюджета, а также обеспеченность средствами внебюджетных фондов на душу населения, доступность финансовых ресурсов из федерального и регионального бюджета, доступность кредита в иностранной валюте, уровень банковского процента, развитость межбанковского сотрудничества, кредита банков на душу населения, удельный вес долгосрочных кредитов, доля убыточных предприятий, сумма вкладов на душу населения)

Под инвестиционной привлекательностью микроэкономического уровня понимается совокупность характеристик предприятия как объекта предстоящего инвестирования с позиций его потенциала развития. Оценка инвестиционной привлекательности должна основывается на системе показателей, которая помимо формальных, финансово-экономических характеристик деятельности предприятий (ликвидность, доходность, финансовая устойчивость, инвестиционный риск и др.) будет отражать некоторые «качественные», неформальные характеристики, не имеющие формул для расчета и четкого набора исходных данных и оцениваемых экспертами.

Оценка инвестиционной привлекательности может осуществляться до следующим основным характеристикам:

- Финансовое положение и масштаб предприятия.

Большая часть рисков и размеры доходов инвесторов в значительной мере зависят от масштабов, уровня финансового состояния и качественных характеристик бизнеса предприятий. Основным показателем масштабов предприятия может служить размер и структура его активов и пассивов. Оценку финансового состояния компании следует рассматривать на основе показателей структуры капитал, финансовой устойчивости, платежеспособности, а также рентабельности независимого от формы собственности и вида деятельности фирмы.

Из качественных характеристик предприятия, влияющих на его инвестиционную привлекательность, можно отметить привлекательность рынка(отрасли), конкурентоспособность предприятия и возможности реализации наступательной стратегии на рынке, качество и количество партнерских связей.

Существенное значение имеет также стадия жизненного цикла, в которой находится предприятие. Инвестиционно привлекательными являются те предприятия, которые находятся в стадии роста. На стадии зрелости инвестирования целесообразно в том числе, если продукция предприятия имеет достаточно высокое маркетинговые перспективы, а объем инвестиций, в техническое перевооружение относительно небольшой и быстро окупится.

- Характеристики производства на предприятии

К характеристикам производства на предприятии относятся состояние и технологический уровень производственного потенциала, уровень концентрации, специализации и кооперации производства, уровень квалификации персонала. Особое значение с точки зрения инвестиционной привлекательности имеет эффективность производства.

Эффективность производства является хорошим индикатором качества управления текущими (себестоимость) и единовременными (капиталовложения) затратами предприятия, а также уровня технологическими производства. Качественное развитие производства возможно только на основе экономически обоснованного совершенствования техники, технологии, организации производства, труда, разумной, мобилизации внутренних ресурсов.

- Риск

Под риском в инвестиционной деятельности принято понимать вероятность (угрозу) потери инвесторами части ресурсов, недополучения ими доходов или появления у них дополнительных расходов и/или обратное — получение большей выгоды (дохода) в результате осуществления предпринимательской деятельности в условиях неопределенности. С точки зрения важна оценка того, насколько может быть эффективно освоение инвестированных средств.

- Параметры акций

Оценка акций, формируемых рынком, часто (хотя и не всегда) является отражением отношений агентов рынка к предприятию-эмитенту. Если акции данного эмитента пользуются спросом и предложением и представляют собой инструмент, используемый агентами рынка в инвестиционных целях, это свидетельствует о том, что надежность и бизнес-перспективы предприятия-эмитента оцениваются рынком положительно.

В качестве показателей, характеризующих привлекательность акций предприятия, можно выделить следующие:

– Ликвидность акций (индикаторы ликвидности: объемы торгов по акциям данной компании, в том числе доля в общем объеме торгов; спрэд цены покупки максимальной) и цены продажи (минимальной) акций — чем меньше спрэд, тем выше активность совершения сделок по данному виду бумаг; количество маркет-мейкеров по акциям

– Прибыль на акцию

– Курс к доходу на акцию

– Доходность (доход к цене)

– Капитализация компании

– Коэффициент оцененности предприятий (P/ E ratio) — капитализация к выручке за год

– P/Eratio — капитализация к чистой прибыли (чем выше соотношения P/E, тем выше оценивают инвесторы перспективы компании)

- Доступность и полнота информации о деятельности предприятий

Информационная доступность — то, что необходимо любому партнеру субъекта рынка, в том числе и потенциальному инвестору. Тем не менее, далеко не каждое российское предприятие соответствует принятым мировым стандартам с точки зрения раскрытия информации. Этим объясняется приоритет инвестиционного интереса именно к компаниям, информации о которых доступна и исчерпывающа. Готовность предприятия обеспечивать инвесторам финансовую прозрачность бизнеса, продемонстрировать качество кредитной истории и коммерческой репутации компании, гарантировать ответственность за принимаемые решения — одно из важных условий, без выполнения которого предприятие нельзя считать инвестиционно привлекательным.

- Отраслевая значимость

Вид выпускаемой продукции (оказываемых услуг) тесно связан с отраслью, в которой действует компания, и со значением этой отрасли для экономики в целом. Поэтому здесь важно определить, выпускаемая продукция является ли стратегически необходимой для экономики, от чего зависит на нее спрос, устойчив ли он. То есть, необходимо знать, степень вероятности того, что в случае возникновения определенных условий объем реализации резко снизиться. Также следует определить место оцениваемой компании внутри отрасли в рамках показателя имущественной значимости. Очевидно, что наиболее устойчивыми к внешнему негативному воздействию и наиболее привлекательными, являются компании, которые занимают доминирующее положение в отрасли.

- Соответствие требованиям мирового финансового рынка.

Для больших российских компаний актуальным фактором инвестиционной привлекательности стало наличие обусловленного набора характеристик, который является необходимым для признания успеха компании на мировом рынке. Некоторыми из этих факторов являются наличие вертикальной и горизонтальной структуры управления, отсутствие в составе компании непрофильных активов, предоставление отчетности по международным стандартам, наличие иностранных менеджеров в составе высшего звена управления, финансовая прозрачность, наличие кодексов корпоративного поведения, разработанная дивидендная политика, защита прав миноритариев, забота о персонале, окружающей среде и т. д.

Следует отметить, что инвестиционная деятельность в РФ на современном этапе имеет определенную специфику, вызванную особенностями экономики переходного типа. К числу наиболее важных из них следует отнести:

– Высокую инфляцию и ее неоднородность (т. е. различие по видам продукции и ресурсов, а также темпов роста цен на них);

– Регулирование цен на некоторые важные для осуществления многих инвестиционных проектов виды товаров и услуг;

– Высокую и неодинаковую для различных российских и зарубежных участников проекта стоимость денег, что тем самым способствует большому разбросу индивидуальных норм дисконта, кредитных и депозитных процентных ставок;

– Неэффективность функционирования рынков, в особенности рынка ценных бумаг и недвижимости, и как следствие — значительное различие между «справедливой» и рыночной стоимостью активов;

– Сложность получения доступа к объективной исходной информации для инвестиционных проектов и высокий риск, связанный с их реализацией;

– Противоречивость и нестабильность налоговой системы;

– Особенности системы бухгалтерского учета и др.

Говоря о сегодняшнем положении инвестиционной привлекательности РФ следует отметить, что в 2014 году произошло несколько событий, которые оказали большое влияние на инвестиционный климат в России и расположение работающих в стране иностранных инвесторов к осуществлению инвестиций. Наиболее значимыми из них стали введение санкций в отношении России и резкое снижение цен на нефть, что привело к значительному ухудшению макроэкономической ситуации в России, увеличению темпов инфляции, нестабильному курсу рубля, сложностям с привлечением финансирования и высоким процентным ставкам, запретам во внешней торговле, а также сложностям в работе на отраслевых рынках.

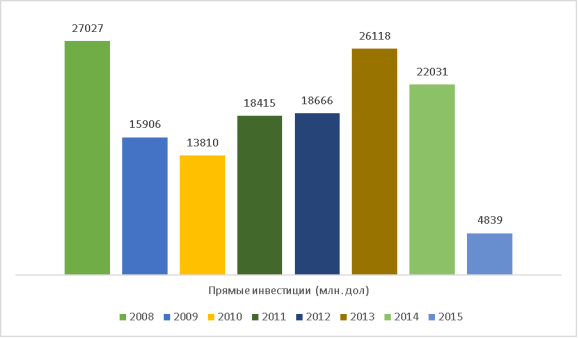

Усложнения в международных отношениях и ухудшение макроэкономической ситуации в России в явном виде отобразились в настроениях иностранных инвесторов: в 2014 году объем прямых иностранных инвестиций в экономику России сократился на 70 % — до 21 млрд долл. США, достигнув минимального уровня с 2006 года. Во втором полугодии 2014 года Банк России впервые с 2005 года зафиксировал чистый отток прямых иностранных инвестиций.

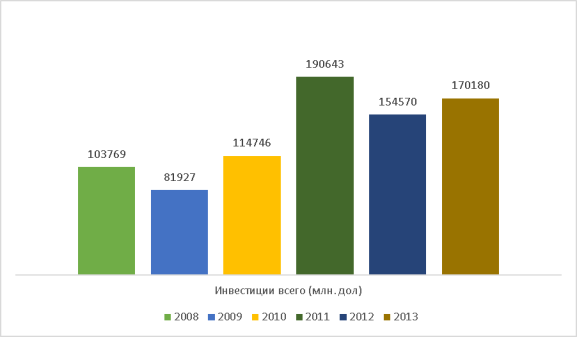

Рис. 1. Динамика иностранных инвестиций [Источник: Росгосстат]

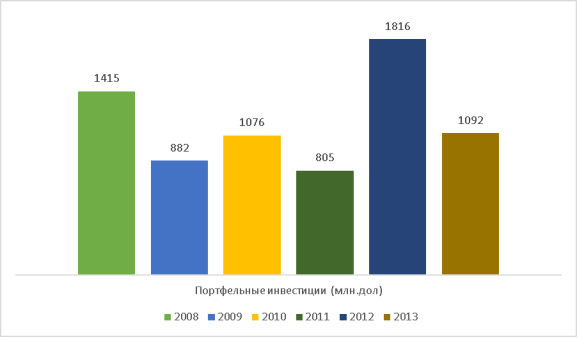

Эксперты, которые связанны с деятельностью иностранных компаний, отмечают, что в 2014–2015 годах было сокращение инвестиционных проектов, инициируемых и реализуемых иностранными инвесторами на территории России.

Рис. 2. Иностранные инвестиции в Россию (всего) [Источник: Россгостат]

Рис. 3. Прямые инвестиции в Россию [Источник: Банк России]

Рис. 4. Портфельные инвестиции в Россию [Источник: Росгосстат]

Кризисные явления яснее отразили основные, с точки зрения инвесторов, проблемы инвестиционного климата в России. К уже существующим проблемам, связанным с государственным управлением и бюрократией, добавилась и неблагоприятная экономическая ситуация, снижающая привлекательность национального рынка и затрудняющая работу на нем, а также нерешительность в последовательности проводимой на национальном уровне экономической политики.

В декабре 2015 — феврале 2016 г. произошел очередной виток ухудшения внешних условий. Ситуация развивалась близко к рисковому сценарию, рассмотренному в Докладе о денежно-кредитной политике в декабре 2015 года. Сохраняющийся избыток предложения на нефтяном рынке, постепенное наращивание поставок нефти Ираном после снятия санкций и замедление роста экономики Китая привели к новой волне снижения цен на нефть. Несмотря на некоторое повышение нефтяных котировок в начале марта, увеличилась неопределенность их дальнейшей динамики. Произошедшее на фоне снижения нефтяных цен ослабление рубля оказывало давление на потребительские цены и способствовало сохранению высоких инфляционных ожиданий. Кроме того, из-за увеличения волатильности цен на нефть сохранялась неопределенность относительно масштаба и характера пересмотра параметров бюджетной политики. В результате инфляционные риски за прошедший период выросли, что потребовало проведения умеренно жесткой денежно — кредитной политики: в январе и марте 2016 г. Банк России сохранял ключевую ставку на уровне 11,00 % годовых. Несмотря на ухудшение внешних условий и рост неопределенности, замедление снижения основных показателей экономической активности, наметившееся во втором полугодии 2015 г., продолжилось и существенного ухудшения деловых настроений не произошло. Плавающий курс способствовал адаптации экономики, поддерживая конкурентоспособность российских товаров и развитие импортозамещающих производств. Хотя произошедшее ослабление рубля и повышение акцизов оказывали давление на цены в сторону увеличения, темп прироста потребительских цен снижался. Этому способствовало в том числе проведение умеренно жесткой денежно-кредитной политики. Месячная инфляция с исключением сезонности в декабре 2015 — январе 2016 г. замедлилась, а в феврале осталась на уровне января. Годовой темп прироста потребительских цен также снизился: с 15,0 % в ноябре 2015 г. до 8,1 % в феврале 2016 года. Снижение годовой инфляции происходило в том числе из-за выхода из базы расчета периода значительного роста цен год назад. Оперативные недельные данные свидетельствуют о сохранении тенденции к снижению инфляции в первой половине марта 2016 года.

Учитывая ожидаемое сохранение избытка предложения на нефтяном рынке до конца 2017 г., Банк России пересмотрел предпосылки по цене на нефть в макроэкономическом прогнозе на 2016–2018 годы. В базовом сценарии предполагается сохранение цен на нефть на уровне около 30 долл. США за баррель в среднем в 2016 г. с последующим восстановлением до 40 долл. США за баррель к 2018 году. Сокращение объема поступлений от внешнеэкономической деятельности обусловит более продолжительный спад в экономике, чем ожидалось в базовом сценарии.

Однако снижение ВВП будет менее глубоким, чем предполагалось в декабрьском рисковом сценарии. Это обусловлено произошедшей в 2015 г. адаптацией экономики к изменившимся условиям. Восстановление экономической активности ожидается в 2017–2018 гг. по мере постепенного повышения цен на нефть, улучшения деловых настроений, смягчения денежно-кредитных условий и снижения долговой нагрузки. Квартальный темп прироста ВВП станет положительным в конце 2016 — начале 2017 г., а годовой — в 2018 году. Слабый внутренний спрос будет основным фактором снижения инфляции в 2016–2017 годах.

К уже существующим факторам, таким как проблемы, связанным с государственным управлением и бюрократией, добавились и неблагоприятная экономическая ситуация, снижающая привлекательность национального рынка и затрудняющая работу на нем, введение санкций в отношении России и резкое снижение цен на нефть, что и привело к значительному ухудшению макроэкономической ситуации в России, увеличению темпов инфляции, нестабильному курсу рубля, а также сложностям с привлечением финансирования и высоким процентным ставкам и в работе на отраслевых рынках.

Таким образом, говоря об инвестиционной привлекательности компаний в условиях ограниченности ресурсов необходимо помнить о факторах, влияющих на нее.

Литература:

- Лукасевич И.Я Инвестиции. — Вузовский учебник: ИНФРА-М, 2012 — c.12

- Оценка инвестиционной привлекательности предприятий в условиях слияния и поглощения компаний / Миляев В.А, -Санкт-Петербург, 2007 — с.15

- Оценка инвестиционной привлекательности крупных российских компаний /Никитина В.А, Москва-2005 — с.6

- Ernst&Young — Инвестиционный климат в России, мнение иностранных инвесторов, 2015

- Федеральная служба государственной статистики — [Электронный ресурс] — Режим доступа — URL: http://www.gks.ru

- ЦБ РФ — Информационно-аналитический сборник: Доклад о денежно-кредитной политике № 1, март 2016