Рост внешнеторговых оборотов свидетельствует о построении взаимовыгодных отношений с иностранными партнерами и о правильности выбранного курса внешней политики России.

Неопределенность как внешней, так и внутренней среды неизбежно обусловливает наличие рисков в организациях, участвующих во внешнеэкономической деятельности. Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества. Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток), нулевой, положительный (выигрыш, выгода, прибыль). Под налоговыми рисками чаще всего понимают неопределенности, которые могут вести к негативным последствиям. [3]

Если обобщить определения рисков, то коротко суть их состоит в возможности финансовых потерь. При этом указанные потери связываются, как правило, с потерями плательщиков налогов и сборов. [5]

Налоговые риски налогоплательщика возникают в связи с применением ими рискованных схем минимизации налогообложения, попытками использовать в своих интересах двойственность положений налоговых законов, а также из-за проведения хозяйствующим субъектом неэффективной налоговой политики.

В последнее время анализ и оценка налоговых рисков, управление налоговыми рисками и их минимизация, безусловно, являются одними из важнейших приоритетоворганизаций, участвующих во внешнеэкономической деятельности. Это связано с тем, что налоговые органы продолжают ужесточать контроль над своевременностью и правильностью перечисления налоговых платежей, начисленных от операций во внешнеэкономической деятельности.

В процессе заключения внешнеторговых сделок экспортеры и импортеры учитывают много факторов и показателей, начиная с финансового состояния делового партнера, его позиции на рынке и заканчивая политическими, экономическими и законодательными условиями его страны.

Налоговый риск представляет собой вероятность потерь, которые может понести организация, занимающаяся ВЭД, в результате неблагоприятного изменения налогового законодательства в процессе деятельности или в результате налоговых ошибок, допущенных при исчислении налоговых платежей. Таким образом, он может относиться как к внешним, так и к внутренним рискам.

Налоговый риск включает в себя: [7]

– вероятность дополнительных выплат в бюджет в результате незапланированного повышения налоговых ставок;

– вероятность потерь в результате принятия решений, снижающих налоговые льготы организации;

– значительный рост задолженности перед бюджетом, который влечет за собой не только штрафные санкции, но и возможную остановку всей деятельности организации, ареста ее счетов, изъятия документации и т. д.

Однако налоговые риски состоят еще и в том, что могут быть упущены возможности грамотного построения сделки с использованием легитимных методов налогового планирования, что позволит в рамках действующего налогового законодательства уплатить меньшую сумму налогов. Но невозможно проводить агрессивную рыночную политику и одновременно добиться снижения налоговых рисков до минимума.

Организации, участвующие во внешнеэкономической деятельности активно развивающие бизнес, как правило, создают налоговые риски, и обычно их меньше всего волнует, каково будет налоговое последствие того или иного действия.

Многие руководители данных организаций используют услуги аутсорсинговых компаний, которые осуществляют бухгалтерский и налоговый учёт и несут ответственность уже в рамках своей профессиональной деятельности. [6]

С одной стороны, этим могут пользоваться и, как показывает практика, недобросовестные налогоплательщики, вследствие чего усиливаются налоговые риски государства. С другой стороны, добросовестные налогоплательщики, минимизируя свои налоговые обязательства, полагают, что они действуют строго в рамках действующего законодательства. Однако из-за различного толкования налогового законодательства им могут быть не только доначислены значительные суммы налогов, но и наложены весьма ощутимые финансовые санкции.

Налоговые риски изначально можно разделить на следующие группы: [4]

- Риски, связанные с проведением конкретной сделки. Каждая сделка имеет налоговые последствия, если в данном случае речь идёт об операциях, которые не освобождаются от налогообложения.

- Налоговые риски сопутствуют как раз тем сделкам, которые проведены для того, чтобы добиться благоприятных налоговых последствий для предприятия.

- Риски могут возникнуть в результате управленческих и даже арифметических ошибок, а также неверного толкования отдельных норм Налогового кодекса РФ.

- Операционные риски возникают в повседневной деятельности организации: одни сделки несут большие риски, чем другие. По опасности наступления налоговых рисков нельзя сравнить обычную поставку товаров внутри страны и внешнеторговую сделку.

- Внешние риски включают изменения в законодательстве не только внутри страны, но и на уровне международных стандартов. Создание новых международных объединений, Интернет-торговли, бизнес-технологий, не знающих границ, требует со стороны участников внешнеторговых операций постоянного информационного участия в процессе.

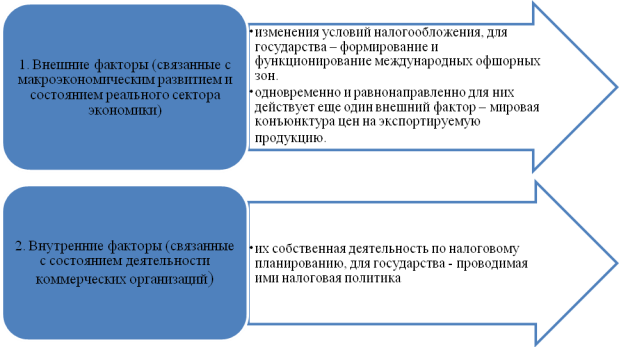

Налоговые риски как государства, так и налогоплательщиков определяются в основном одними и теми же факторами, которые можно подразделить на внутренние и внешние. В работе, автором определены внутренние и внешние факторы, влияющие на развитие налоговых рисков, данные представлены на рисунке 1. [8]

Следует особо выделить те внутренние факторы, воздействие которых связано с деятельностью субъектов налоговых правоотношений, но в полной мере не зависят от них. Особенно ярко это проявляется в условиях несовершенства налогового законодательства. С одной стороны, этим могут пользоваться и, как показала практика, недобросовестные налогоплательщики, вследствие чего усиливаются налоговые риски государства. С другой стороны, добросовестные налогоплательщики, минимизируя свои налоговые обязательства, полагают, что они действуют строго в рамках действующего законодательства. Однако из-за различного толкования налогового законодательства им могут быть не только доначислены значительные суммы налогов, но и наложены весьма ощутимые финансовые санкции.

Рис. 1. Факторы, влияющие на развитие налогового риска

В процессе написания настоящей диссертации разработана первая практическая новизна — методика классификации факторов, влияющие на развитие налогового риска организаций, участвующих во внешнеэкономической деятельности.

В отличие от существующих факторов рисков предложена новая модель классификации факторов (табл. 1).

Таблица 1

Методика классификации факторов, влияющие на развитие налогового риска

|

Факторы |

Содержание |

|

Информационные факторы |

Недостатки и искажения информации довольно часто становятся причиной возникновения налоговых рисков. В значительной степени их появление обусловлено сегодня не отсутствием информации, а сложностью ее толкования. Сложность точного юридического описания механизма налогообложения, недостатки юридической техники, пробелы и противоречия, существующие в налоговом законодательстве, до сих пор довольно часто являются причинами разного толкования норм налогового законодательства со стороны участников налоговых отношений. Кроме того, наличие у поставщиков признаков «фирмы-однодневки» налоговые органы зачастую вменяют в вину покупателю товаров. Так что сложность получения информации о проблеме поставщика также может быть потенциальным фактором появления налогового риска. |

|

Экономические факторы |

Решение задач социально-экономического регулирования может потребовать изменения налогового законодательства, в том числе установления или отмены налогов, изменения порядка их исчисления и уплаты, корректировки налоговых ставок и льгот, что, в свою очередь, может стать фактором появления налоговых рисков. Сложность действующего механизма исчисления и уплаты основных налогов приводит к появлению значительных затрат на соблюдение обязанностей налогоплательщика. |

|

Организационные факторы |

Проблемы взаимодействия структурных подразделений организации также служат фактором налогового риска: несвоевременное получение бухгалтерией информации о заключении сделок может привести к нарушению налогового законодательства. К числу организационных факторов следует также отнести недостаточную квалификацию работников, ответственных за вопросы налогового планирования, исчисления и уплаты налогов. |

|

Технические факторы |

Сложность порядка исчисления и уплаты налогов порождает непреднамеренные ошибки налогоплательщиков или налоговых агентов. Трудно вести раздельный учет операций, по-разному облагаемых, при отсутствии единого методического аппарата на законодательном уровне, специализированной техники и программных продуктов. |

|

Политические факторы |

При слабости демократических институтов налогообложение и налоговое право могут использоваться как инструмент обеспечения политического доминирования «власти». Однако и власть может ощутить давление международных обязательств и внутренней политической обстановки. |

На взгляд автора, в методологическом плане наиболее оптимальной для построения системы налоговой безопасности является разработанная автором многофакторная классификация налоговых рисков по основным признакам. Таким образом, определение налоговых рисков и их классификация в системе обеспечения экономической безопасности имеют свои специфические особенности, отличные от других рисков, объясняется фискально-регулятивной сущностью налоговых отношений и отличительной спецификой.

Налоговые риски необходимо выявлять в рамках непосредственно деятельности по исчислению и уплате налогов и сборов; по составлению налоговых деклараций и налоговому контролю; по исполнению федеральных и региональных бюджетов и бюджетов государственных внебюджетных фондов; по оценке налоговой нагрузки налогоплательщиков и динамике налоговых поступлений в бюджеты всех уровней; анализу налоговой оптимизации в рамках выявления налоговых правонарушений и т. д. Однако по настоящее время отсутствуют единые стандартные методики и процедуры выявления и оценки налоговых рисков в системе налоговой безопасности, что и определяет актуальность и оригинальность авторского исследования.

Управление налоговым риском характеризуется как совокупность методов, приемов и мероприятий, позволяющих в определенной степени прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий наступления таких событий.

Основная задача предпринимателя малого и среднего бизнеса в этой сфере — найти вариант действий, обеспечивающий оптимальное для данного проекта сочетание риска и дохода, исходя из того, что чем прибыльнее проект, тем выше степень риска при его реализации.

Основными принципами управления риском можно назвать следующие: [1]

– нельзя рисковать больше, чем это может позволить собственный капитал;

– необходимо думать о последствиях риска;

– нельзя рисковать многим ради малого.

Избежание риска означает отказ от реализации мероприятия (проекта), связанного с риском. Это решение принимается при случае несоответствия указанным выше принципам. Если, например, уровень возможных потерь выше уровня ожидаемой прибыли. Этот принцип позволяет полностью избежать неопределенности и возможных потерь и, вместе с тем, означает полный отказ от прибыли. Кроме того, отказ от одного вида риска может привести к возникновению других. Снижение степени риска предполагает сокращение вероятности и объема потерь. [6]

Определение оптимизации налогообложения вытекает из принципов, на которых строятся взаимоотношения между налогоплательщиками и налоговыми органами: [5]

а) необходимо платить налоги в соответствии с действующим законодательством,

б) необходимо платить минимум налогов, не нарушая закон,

в) необходимо платить налоги в последний день установленного срока.

Налоговые проблемы добросовестных участников внешнеэкономической деятельности можно условно разбить на следующие три основные группы:

- Неблагоприятные налоговые последствия из-за неудачного построения проекта внешнеэкономической деятельности на стадии его планирования и разработки:

– Несоблюдение условий для применения льготных специальных налоговых режимов;

– Невозможность вычета НДС, уплаченного на таможне при импорте товаров, взятых на реализацию у иностранного поставщика, не состоящего на налоговом учете в РФ;

– Сложности в подтверждении НДС 0 % при экспорте товаров из РФ в случае неопределенности маршрутов, пунктов, сроков их вывоза из РФ, оплате через поверенного;

– Возникновение у участника ВЭД незапланированных обязанностей налогового агента по НДС и (или) налогу на доходы иностранного партнера в РФ;

– Несоблюдение условий принятия налоговым агентом к вычету НДС, уплаченного за иностранного партнера, не состоящего на налоговом учете в РФ; [2]

– Неиспользование налоговых льгот по соглашению об избежание двойного налогообложения между РФ и страной регистрации иностранного партнера;

– Несоблюдение условий освобождения от НДС операций по гарантийному ремонту товаров;

– Несоблюдение условий освобождения от НДС передачи лицензий на программное обеспечение;

– Проблемы в применении ставки НДС 0 % и 18 % на услуги российских перевозчиков и экспедиторов при осуществлении международных перевозок грузов;

– Возникновение незапланированного налога на прибыль у участника ВЭД в связи с курсовыми разницами при резком колебании курсов валют.

- Налоговые проблемы из-за неудачных, некорректных, отсутствующих или юридически недействительных условий / формулировок контрактов и документов ВЭД:

– Непризнание расходов участника ВЭД по поставляемым по контракту товарам до момента, в который согласно контракту право собственности на них переходит на участника ВЭД;

– Непризнание расходов участника ВЭД по рекламе товаров под товарными знаками, принадлежащим согласно контракту третьим лицам;

– Непризнание у российского экспортера скидок / премий иностранному покупателю в качестве расходов по налогу на прибыль;

– Обложение налогом на прибыль в РФ товаров, работ, услуг, предоставляемых участнику ВЭД по контракту «безвозмездно», «бесплатно» и т. п.;

– Начисление налога на прибыль у участника ВЭД в РФ при наличии просрочек поставок товаров, выполнения работ, оказания услуг или просрочек платежей по контракту в случае, если контрактом предусмотрена «автоматическая» уплата неустоек за просрочку;

– Начисление НДС на работы (услуги) по контракту в случае недостаточной их идентификации как работ (услуг), не облагаемых НДС в РФ, ненадлежащего подтверждения места выполнения работ (оказания услуг) вне РФ;

– Начисление НДС на работы, услуги, выполняемые участником ВЭД в отношении не принадлежащих ему товаров иностранного партнера.

- Налоговые потери в ходе реализации проекта / контракта ВЭД: [6]

– Необходимость уплаты НДС, штрафов, пени из-за не подтверждения места выполнения работ (оказания услуг) в целях НДС;

– Необходимость удержания налога в РФ из выплат иностранному партнеру в силу несвоевременного представления иностранным партнером надлежащего подтверждения своего налогового резидентства в стране, с которой РФ имеет соглашение об избежание двойного налогообложения, и последующая необходимость заниматься возвратом удержанного налога;

– Необходимость выполнения процедур, предусмотренных местным законодательством страны иностранного партнера, для не удержания налогов с выплат российскому участнику ВЭД в этой стране;

– Не возмещение НДС при экспорте товаров по причине необоснованной налоговой выгоды, недобросовестности налогоплательщика, разночтений в документах;

– Необходимость уплаты НДС с авансов клиентов в РФ и НДС на таможне в разные налоговые периоды (по заказам на продукцию иностранных поставщиков);

– Признание деятельности российской стороны в качестве постоянного представительства иноорганизации в РФ в налоговых целях, с пересчетом налогов по проведенным операциям.

В заключение целесообразно отметить, что налоговые риски в организациях, участвующих во внешнеэкономической деятельности, это отражено в повышенной эффективности реального механизма и инструментария налогообложения, которые учитывают специфику и налогового аппарата России.

Литература:

- Плотникова Л. А. Актуальные вопросы налогообложения экспортных операций // Казанский социально-гуманитарный вестник. — 2013. — № 1. — С.31–36

- Смирнова Е. Е. Система налоговых рисков субъектов малого предпринимательства // Проблемы современной экономики. 2013. № 4–177

- Старицына, К. А. Риски в налоговом планировании // Все для бухгалтера. — 2011. — № 11. — С. 22–31

- Сушкова Ирина Алексеевна Теория и практика управления налоговыми рисками // Изв. Сарат. ун-та Нов. сер. Сер. Экономика. Управление. Право. 2015. — № 5. — 81 с.

- Тихонов, Дмитрий Николаевич. Основы налоговой безопасности. — М.: Аналитика-Пресс, 2012. — 224 с.

- Чекулаева Елена Николаевна Значение категории «Налоговый риск» в современной системе налогового администрирования // Вестник ЧГУ. 2013. № 2. — 368 с.

- Шальнева, М. С. Налоговые риски крупнейших российских корпораций // Финансы. — 2014. — № 5. — С. 34–37

- Якупов, Замир Сагирович. Налогообложение участников внешнеэкономической деятельности: учебное пособие / Институт экономики, управления и права (г. Казань). — Казань: Изд-во «Познание», 2013. — 207