Сегодня применение технологий интеллектуального анализа данных становится все более популярным и актуальным. Подтверждением является ряд факторов, в том числе накопление больших объемов информации, ужесточение конкурентной борьбы, увеличение количества случаев мошенничества. Развитие цифровых технологий и широкое применение цифровых каналов привели к новому формату интеллектуального анализа данных, который выражается через концепцию сегментации клиентской аудитории «Bring Your Own Profile» (BYOP), что можно перевести как «Принеси свой профиль», определяющую новые клиентские сегменты по уровню их цифровой вовлеченности.

Ключевые слова: Big Data, Data Mining, профилирование, профиль, сегментация клиентов, Bring Your Own Device (BYOD), Bring Your Own Profile (BYOP), цифровой клиент.

Сущность и значение интеллектуального анализа данных для экономического прогнозирования. Сегодня интеллектуальный анализ данных (Data Mining) уже перешел в категорию массовых, широко применяемых технологий. Интеллектуальный анализ данных предназначен для выявления в накопленных данных ранее неизвестных взаимосвязей и особенно важен для обеспечения конкурентоспособности банка.

Data Mining, согласно определению Григория Пиатецкого-Шапиро, являющегося одним из основателей этого направления, представляет собой процесс обнаружения в сырых данных ранее неизвестных, нетривиальных, практически полезных и доступных интерпретации знаний, необходимых для принятия решений в различных сферах человеческой деятельности. Очень часто с Data Mining встречаются слова «обнаружение знаний в базах данных» и «интеллектуальный анализ данных», которые можно считать синонимами Data Mining [1].

В отчете Ассоциации американских банкиров (ABA) отмечается, что 45 из 100 крупнейших банков США уже внедрили у себя системы интеллектуального анализа данных, и еще около 50 банков запустили пилотные проекты или планируют это сделать в ближайшее время.

Как отмечает IT Сайт информационных технологий, в банковском деле достижения технологии Data Mining используются для решения следующих распространенных задач [2]:

- Анализ кредитного риска — оценка кредитоспособности заемщика на основе анализа накопленной информации, то есть кредитной истории «прошлых» клиентов. С помощью инструментов Data Mining банк может получить «профили» добросовестных и неблагонадежных заемщиков.

- Привлечение новых клиентов — банк может найти «профиль» наиболее выгодных клиентов и далее акцентировать свою маркетинговую политику на привлечении клиентов, соответствующих найденному «профилю».

- Прогнозирование изменений клиентской базы — удержание наиболее прибыльных клиентов, планирование акций по удержанию потенциально прибыльных клиентов. На основе «профиля» наиболее выгодных клиентов инструменты Data Mining создают модель ценности клиентов, отражающей общие черты важных клиентов, которыми они обладали несколько лет назад. Затем выявляются клиенты банка, имеющие эти черты сегодня, и уже на них банк ориентирует специальные программы удержания клиентов.

- Обнаружение совокупностей приобретаемых клиентами услуг — технология Data Mining позволяет строить различные модели классификации на основе исторических данных. Так, анализируя все факты приобретения банковских услуг и продуктов, можно определить их устойчивые совокупности с целью увеличения прибыли за счет организации кросс-продаж.

- Прогнозирование остатка на счетах клиентов — исходной информацией для прогнозирования остатка на счете клиента являются данные о ежедневных остатках на этом счете за определенный промежуток времени, а также информация о динамике изменения остатков на других счетах за тот же период. Результаты прогнозирования могут использоваться для оценки ликвидности банка и управления его активами.

- Управление портфелем ценных бумаг — с помощью технологии Data Mining можно спрогнозировать тренд показателей, характеризующих ценные бумаги (будущее движение цены — рост, падение, флэт) и его силу (сильный, умеренный, слабый).

- Выявление случаев мошенничества с кредитными карточками — в борьбе с мошенничеством технология Data Mining использует стереотипы подозрительных операций, созданные в результате анализа огромного количества транзакций — как законных, так и неправомерных. Исследуется не только отдельно взятая операция, но и совокупность последовательных во времени транзакций. Использование технологии Data Mining позволяет сократить число нарушений на 20–30 %.

- Оценка прибыльности инвестиционных проектов — Data Mining позволяет оценить инвестиционные проекты и идеи по развитию бизнеса, риски различных бизнес-планов и их прибыльность. При ведении инвестиционной деятельности банк прибегает к услугам экспертов по инвестициям, однако далеко не всегда оценки экспертов являются объективными. Кроме того, возможности человека ограничены, и даже самый профессиональный аналитик не в состоянии обработать очень большой объем информации. В этом случае на помощь приходят инструменты Data Mining, предлагая аналитику свое видение проблемы. Тем самым создается разумный баланс между человеческим и искусственным интеллектом, за счет чего повышается эффективность принимаемого решения.

- Оценка интенсивности конкуренции и ближайших конкурентов — обнаружение групп банков со схожими характеристиками, выявлении стратегических позиций банков-конкурентов, представлении общей структуры банковской среды в разрезе образовавшихся групп конкуренции.

- Профилирование наилучших достижений — выявление основных характеристик наиболее успешных регионов, филиалов и т. п.

- Повышение качества архивной финансовой информации — средства Data Mining в процессе анализа данных способны выявить скрытые закономерности в архивных финансовых документах. Эти закономерности в виде правил можно в дальнейшем использовать при построении различных моделей прогнозирования, а также в системах поддержки принятия решений.

- Верификация данных по курсам валют — инструменты Data Mining позволяют строить прогнозы о значении того или иного показателя. Слишком сильные отклонения поступающих данных от прогнозной величины рассматриваются как возможные ошибки. Таким образом, практически полностью исключается возможность возникновения проблем из-за случайных ошибок операционистов или сбоев техники.

Согласно М. С. Сафонову, Е. С. Пастухову «Проблемы организации финансово-аналитической службы в коммерческом банке», в зависимости от типа исходной информации и используемых методов извлечения из нее знаний, различают текстовый, аналитический и визуальный Data Mining [3].

Текстовый Data Mining обеспечивает по большой совокупности текстов заданной предметной области построение смысловой модели их общего содержания, автоматически устанавливая устойчивые ассоциативные связи между ключевыми понятиями, что помогает сформировать на этой основе базу знаний, с помощью которой осуществляются смысловые поисковые запросы, формируются рефераты любой степени детализации и многое другое из того, что необходимо при углубленном анализе внешней среды и так или иначе приходится делать «вручную».

Аналитический Data Mining позволяет строить по массивам исходной информации методом адаптивного обучения на исторических данных, модели распознавания, классификации и кластеризации, которые затем можно использовать при анализе и прогнозировании внешней среды.

Визуальный Data Mining не только автоматически строит вышеупомянутые аналитические модели, но и дает возможность использовать «глазной анализатор» аналитика-эксперта, которому предоставляется возможность увидеть огромные массивы исходных и преобразованных данных в различных формах многомерного представления с использованием кодирования цветом, формой, а также динамикой, благодаря развитым средствам визуализации и анимации.

Наглядным примером визуального Data Mining являются самоорганизующиеся карты признаков Кохонена, которые позволяют переводить (с помощью специального алгоритма кластеризации) стандартное табличное представление многомерных объектов (например, банков) в наглядную форму атласа двухмерных карт (карту кластеров и карт признаков). Сохраняя на картах топологию и распределение банков, которые они имели в исходном многомерном пространстве признаков, карты позволяю обнаружить принципиально новую информацию:

о структуре банковской среды, количеству и размеру образовавшихся в результате кластеризации групп банков со схожими характеристиками (групп конкуренции),

о принципиально важных локальных свойствах отдельных групп банков или банков внутри группы,

об изменении стратегических позиций банков за определенный период времени,

о непосредственных конкурентах для каждого выбранного для исследования банка.

Профилирование как интеллектуальный инструмент оптимизации взаимоотношений с клиентами. В центре внимания последнее время находится именно клиент, что связано с все большей глобализации рынков и усиливающейся конкуренцией. Только знание того, что будет необходимо клиентам и поддержание их удовлетворенности позволяет выжить в таких условиях. Максимизация отдачи от клиентов особенно необходима для увеличения прибыльности организации в целом, а для точного прогнозирования потребностей и более эффективного и прибыльного взаимодействия с клиентами необходим набор аналитических инструментов, обеспечивающих глубокий и всесторонний анализ данных — профилирование [4].

Под профилированием понимается использование данных для описания профиля группы существующих или потенциальных клиентов. Оно может осуществляться на основе как всей базы данных, так и отдельных ее разделов. Отдельные разделы принято называть сегментами. Как правило, это взаимоисключающие сегменты, то есть каждый объект, информация о котором занесена в базу данных, может принадлежать не более чем к одному сегменту [5].

Сделав прогностическую аналитику частью взаимоотношений с клиентами, появляется возможность извлечь ценную информацию из каждого взаимодействия. Построение прогностических профилей по каждому сегменту позволит лучше узнать клиентов, а внедрение полученной информации обеспечит улучшение стратегии взаимоотношений с клиентами и максимизацию отдачи от клиентской базы. На рисунке 1. представлена максимизация отдачи от клиентов за счет прогнозирования интересов клиентов [4].

Рис. 1. Архитектура аналитической системы максимизации отдачи от клиентов [4]

В основе методологии профилирования лежат алгоритмы сопоставления портрета клиента с типовыми пакетами продуктов. Основное назначение данного интеллектуального инструмента: обеспечить системную работу процессов по продаже продуктов существующим клиентам; улучшать продукты, основываясь на анализе автоматически созданных и реальных профилей клиентов.

Портрет, или профиль, клиента является главным инструмент для получения прибыли компании, с него начинается любая маркетинговая деятельность кампании. Маркетинговая деятельность подразумевает под портретом, или профилем клиента целевую аудиторию, которую может заинтересовать продукт компании [6].

Компания, ориентированная на клиента, в первую очередь должна понимать потребности своих клиентов в разрезе своих бизнес-задач, то есть в компании должен существовать портрет «идеального» клиента, целевое состояние клиента, в котором он использует все или большинство продуктов компании для него предназначенных. В компании должно быть ровно столько портретов «идеального» клиента, сколько у нее целевых рынков, так как большинство рынков сбыта и продуктов являются сегментированными.

Не обладая знаниями о структуре клиентской базы и ее потребностях невозможно определить портрет «идеального» клиента и, следовательно, построить стратегию развития отдельно взятого клиента. Решением является принятая в компании сегментация клиентов. Можно выделить два типа параметров сегментации [7]:

- 1.Параметры, определяющие клиента «от рождения»;

- Параметры, характеризующие клиента в процессе работы с компанией.

При составлении профиля клиента, необходимо ответить на ряд следующих вопросов: где живет клиент; сколько ему лет; какое у него образование; семейный статус; чем он занимается; какие у него; какие у него проблемы; как данный продукт может помочь решить эти проблемы; какую сумму в месяц клиент тратит на покупки; как клиент принимает решение о покупке; каков его уровень знаний о продукте; сколько готов заплатить за продукт; какие страхи у клиента в связи с приобретением продукта.

Более точный портрет позволяет уменьшить целевую аудиторию клиентов. Чтобы искусственно не заузить возможные рамки, рекомендовано использовать два-три типичных портрета клиентов, что поможет обратиться к целевой аудитории и описать возможности, преимущества и выгоды коммерческого предложения на языке клиента. Понятная аргументация предложения, удобная форма подачи в нужном месте, в нужное время поможет избежать бездумных трат на общую рекламу для всех потребительских групп [6].

Основой любой предпринимательской деятельности является профилирование, создание портрета клиента, так как, не зная своего клиента, невозможно предложить качественный продукт, а также надеяться на высокую прибыль и успех всего предприятия.

Цифровой клиент: основа современной концепции профилирования клиентов. В связи с современными тенденциями усиления роли девайсов появляется необходимо определить новые сегменты клиентов на основе их «цифровой вовлеченности». В настоящее время почти все люди используют мобильные устройства и социальные сети, и чем они различаются, так это уровнем «продвинутости» в том, как они применяют устройства и насколько они готовы делиться личными данными в различных ситуациях.

По данным отчета Deutsche Bank, мобильный клиент в три раза чаще обращается в банк, чем пользователь онлайн и в 20 раз чаще, чем посетитель отделений [8].

В соответствии с исследованиями Wharton School, для того, чтобы охарактеризовать цифрового клиента нужно определить его местоположение в двух измерениях: «продвинутость» в применении цифровых устройств и готовность делиться своими персональными данными (доверие).

В результате было выделено шесть клиентских групп с условными названиями, которые представлены на рисунке 2.

Рис. 2. Клиентские группы по степени возрастания уровня технической «продвинутости»

Рассмотрим более подробно каждую клиентскую группы [9]:

- Аналоговые пользователи — неспособны и/или не желают использовать цифровые технологии. Группа может включать и бывших «цифровых пользователей», которые по тем или иным причинам решили больше не применять цифровые технологии. В лучшем случае, они будут пользоваться очень простыми в применении точками продаж (киоски) или веб-решениями, прежде чем перейдут к рассмотрению мобильных каналов или социальных сетей.

- Подражатели — начинающие пользователи мобильных технологий и социальных сетей, которые хотят быстрее стать опытными пользователями. Источник пополнения этой группы — подражание опытным пользователям.

- Основная группа — желающие пользоваться большинством существующих цифровых решений, которые кажутся им целесообразными в ближайшем будущем. Данная группа представляют собой основную группу клиентов, которая находится в середине клиентской аудитории, готовую принимать то поведение, которые выгодно им и другим. Необходимо показать им ценность услуги, чтобы быстро превратить данную группу в лояльных пользователей. И наоборот, если ценность предложения становится меньше (по сравнению с конкурентами), то банк может потерять их.

- Параноики — опасливые пользователи, которые очень заботятся о защите своих данных, они должны быть убеждены, что существует ценность в обмене данными. Параноики представляют собой опасную группу, так как в случае, если их данные будут скомпрометированы или использованы недолжным образом, у банка могут быть проблемы.

- Хамелеоны — это «продвинутые» пользователи, которые меняют свое цифровое поведение и делятся данными в зависимости от каждой ситуации и личных интересов. Они избирательно используют свои данные в случае, если понимают, что возможная выгода не соответствует их ожиданиям или есть сомнения в надежности поставщика. Хамелеоны имеют собственное мнение о политике безопасности каждого бренда и в каждом случае доверяют им только те данные, которые считают нужными. Для привлечения этой группы требуется чрезвычайно ценное предложение или ясная политика безопасности, сопровождаемые взаимоотношениями высокой степени персонализации.

- Цифровые кочевники — пользователи в этом сегменте заводят свои цифровые профайлы везде, где они бывают. Они готовы предоставлять свои данные всем, кто пообещает им выгоду в будущем. Цифровые кочевники ожидают, что компания не просто получит их данные, но будет использовать их для создания уникального пользовательского опыта или серьезных преимуществ для них или других пользователей им подобным.

Выделяют два драйвера, которые вносят ключевые изменения в концепцию привлечения клиентов [8]:

- Новые технологии. Появляющиеся «цифровые» решения, в силу простоты и удобства их использования, обуславливают растущее число «постоянно подключенных» пользователей. Более того, данные исследования 2015 TSYSConsumerPaymentsStudy показали, что для совокупности потребителей в возрасте до 55 лет не существует статистических отличий в применении цифровых устройств.

- Big Data (большие данные). Несмотря на то, что финансовые компании и так ведут сбор клиентской информации, существует целесообразность в дополнении «внутренних» данных открытыми «внешними» источниками — история посещений вебсайтов, информация и действия в социальных сетях. Правильное и надлежащее использование больших данных позволит повысить уровень продаж и лояльности клиентов. По результатам исследования Capgemini Consulting, 60 % финансовых компаний Северной Америки рассматривают аналитику больших данных как серьезное конкурентное преимущество.

Таким образом, растущая численность пользователей цифровых технологий, причем вне зависимости от их социально-демографических характеристик, постоянное присутствие в сети, расширяющееся использование социальных сетей создают новые источники продаж и привлечения клиентов, которые в недалеком будущем должны стать более приоритетными, чем традиционные. Для сегментации подобной клиентской базы применение социально-демографических факторов нецелесообразно. Напротив, разделение клиентов по характеристикам цифровой «вовлеченности» позволяет расширить персонализированное продуктовое предложение наряду с оценкой риска такого расширения [8].

Цифровая сегментация и появление профилей нового формата нашли также свое отражение в концепциях BYOD и BYOР, которые представляют физические девайсы пользователей и, соответственно, влияют на портрет клиента как потребителя виртуальных услуг.

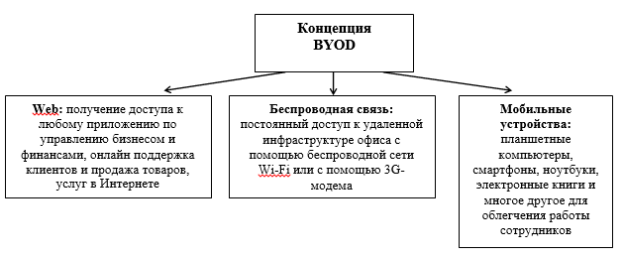

Концепция BYOD: расширение возможностей сотрудников. Новые технологии и новые типы устройств приносят больше способов доступа к данным. Все это делает сдвиг в сторону концепции Bring Your Own Device (BYOD), которая предполагает возможность использования сотрудниками компании собственных мобильных устройств в рабочем процессе. Сегодня эта новая тенденция на рабочем месте, которая вскоре будет правилом, а не исключением. BYOD набирает все большую популярность в США и активно обсуждается в Европе и России [10].

Концепция BYOD включает в себя все, чем сотрудник пользуется и базируется на трех составляющих, представленных на рисунке 3.

Рис. 3. Составляющие концепции BYOD

Правильная реализация BYOD может значительно повысить производительность и доход компании, но нужно позаботиться об организации безопасности и центра поддержки пользователей. С точки зрения безопасности, ИТ-служба должна иметь четкую политику в отношении технологии BYOD, которая устанавливает правила использования и подключения устройств: список моделей, версий программного обеспечения, наличия антивируса с ограничение правил доступа.

С BYOD контроль должен осуществляться за беспроводными устройствами, а не только за ИТ-инфраструктурой с позиции контроллера беспроводной сети или файервола на входе в сеть [10].

Концепция BYOD объединяет частную жизнью с работой, так как сотрудники общаются в профессиональных сетях Facebook, В Контакте и других, делясь или публикуя новости компании и интересные тенденции рынка. Сегодня с ростом количества BYOD устройств, пользователи хотят получить и новые, качественные сервисы — приложения, которые будут удобны для работы, и иметь не менее удобные функции и производительность, что и приложения, используемые в офисе на стационарном компьютере.

Интегрированные решения в рамках концепции использования собственных устройств позволяют продуктивно работать на персональных устройствах без ущерба для безопасности. Ключевой экономический эффект заключается все же не в самих мобильных устройствах, а в возможности сотрудников работать удаленно, вне зависимости от места и времени. Основной же фактор успешного проекта — способность организации слушать и слышать собственных сотрудников.

Концепция BYOP: новый формат интеллектуального анализа данных. Радикальное изменение подхода к сегментации клиентской базы с использованием современной концепции «Bring Your Own Profile» (BYOP), что можно перевести как «Принеси свой собственный профиль» и трактовать по аналогии с BYOD (Bring Your Own Device), позволит достичь наибольших преимуществ в борьбе за клиентов. Концепция основана на понимании уровня технической «продвинутости» клиента и на степени его доверия, когда речь идет о предоставлении персональной информации, с целью подготовки адресных продуктовых предложений.

Концепция BYOP впервые был предложена Wharton School of Business для описания того, как пользователь цифровых технологий формирует свой личный профайл и модель поведения в зависимости от той или иной ситуации или потребности [9].

С помощью концепции BYOP компании получают возможность углубить взаимоотношения с клиентами, более полную информацию о клиенте, могут более эффективно сегментировать клиентскую базу, персонализировать клиентские коммуникации и обеспечивать клиентов релевантными продуктовыми предложениями, которые с большей долей вероятности будут восприняты, что повысит прибыльность компании.

Банковский сектор, больше чем любые другие сферы экономики, подвержен изменениям по мере развития цифровых технологий. Эти изменения вызваны не столько появляющимися технологическими решениями, сколько новым клиентским опытом банкинга с использованием различных каналов обслуживания. Концепция BYOP открывает новые перспективы для финансовых компаний, которые имеют возможность интерпретировать клиентские данные различных каналов и имеют ясное понимание взаимоотношений с клиентами. Им необходимо принимать стратегические решения по ориентации и специализации клиентских предложений, что обеспечит улучшение показателей привлечения и клиентской вовлеченности [9].

По мнению экспертов сайта Ре банкинг, банки могут повысить свои шансы на успешное использование сегментации BYOP, следуя рекомендациям [8]:

- Использовать реальную деятельность и предпочтения клиентов при сегментации. Сегментацию базы клиентов нужно провести по трем факторам: уровень доверия, уровень технической «продвинутости» и широта/глубина взаимоотношений с банком. Основная цель этого — более глубокая персонализация предложений клиентам. Здесь также может быть использована веб — аналитика, например, для контекстных предложений.

Наряду с этим, финансовые компании должны предпринимать действия по повышению уровня технической «продвинутости» клиентских групп, где этот уровень невысок, например, побуждать более низкими тарифами осуществлять присущие им операции, используя цифровые каналы.

- Создать клиентам возможности банкинга с использованием всевозможных цифровых каналов. Как показали исследования Synergistics 2014, более 67 % респондентов ответили, что при использовании цифровых каналов банковского самообслуживания они чувствуют себя комфортно. Внедрение BYOP создает возможности для дальнейшего развития этого клиентского опыта.

В этих целях банки должны предоставить клиенту возможности банкинга по широкому спектру каналов — телефон, агенты, интернет, мобильные приложения и социальные сети. Это позволит охватить все группы клиентов — от «недоверчивых» до аккаунтов в социальных сетях. Кроме того, существует целесообразность интеграции каналов, как например, банк Barclays, которые оснастил свои отделения IPadами. Это позволяет повышать уровень «продвинутости» клиентов и побуждать мигрировать из отделений в цифровые каналы. Отдельно следует сказать о необходимости сбора, централизации и анализа информации об использовании клиентами каналов обслуживания. Эти данные необходимы для поддержания процесса динамической сегментации.

- Войти в доверие клиентов, дорожить этим. Как было сказано, сегментация BYOP позволяет персонализировать клиентское предложение, а «правильное» предложение в «правильное» время вызывает доверие цифровых клиентов. Единственный путь его повышения — предоставление реальной ощутимой ценности в обмен на персональные данные клиента. Для банка совершенно необходимо основывать продуктовые предложения на параметрах, присущих только данной клиентской группе, в обратном случае, банк рискует потерять доверие клиента и снизить его мотивацию для дальнейшего взаимодействия.

- Внедрение BYOP. Многоэтапный и комплексный процесс, включающий как перестройку внутренних процессов банка, так и новую организацию взаимодействия с клиентами.

Применяя концепцию BYOP в отношениях с клиентами, финансовые компании должны способствовать повышению уровня «продвинутости» и доверия клиентов. Первое требует от поставщиков сервиса и приложений добиваться того, чтобы их продукты становились все более легкими в применении. Повышение же уровня доверия должно достигаться созданием для клиента реальной ценности сервиса в обмен на его данные.

Заключение. Развитие цифровых технологий, широкое применение цифровых каналов и растущая численность пользователей цифровых технологий привели к тому, что классические подходы к сегментации клиентской базы больше не отражают современных рыночных реалий. Постоянное присутствие в сети, расширение использования социальных сетей создают новые источники продаж и привлечения клиентов, которые в недалеком будущем должны стать более приоритетными, чем традиционные. Концепция BYOP обуславливает эффективное продуктовое предложение в силу более глубокой персонализации клиентской базы. Разделение клиентов по характеристикам цифровой «вовлеченности» позволяет расширить персонализированное продуктовое предложение наряду с оценкой риска такого расширения.

Литература:

- Дюк В. А. Date Mining — интеллектуальныйанализданных. — SPB.: Institute for Informatics andAutomation of RAS

- DATA MINING в банках: перспектива или реальность?. — IT Сайт информационных технологий, — www.inftech.webservis.ru

- Сафонов М. С., Пастухов Е. С. «Проблемы организации финансово-аналитической службы в коммерческом банке» // www.bankclub.ru

- Анализ информации о клиентах. — Прогностические решения // www.predictivesolutions.ru

- Руд О. Как узнать своих клиентов. — Marketing Management // www.management-magazine.ru

- Пятирикова Ж. В. Портрет потенциального клиента: как его нарисовать. — Тренинговый центр. Дистанционное обучение Пятириковой Жанны // www.dlearning.ru

- Степанов Д. Создаем процесс работы с клиентами. Часть 1 «О сегментации». — Портал «Практика CRM» // www.crm-practice.ru

- Привлечение клиентов: Почему финансовые компании должны применять концепцию BYOP?// http://rebanking.ru/privlechenie-klientov-pochemu-finansovyie-kompanii-dolzhnyi-primenyat-kontseptsiyu-byop/

- Цифровая персона как основа новой сегментации клиентов // http://rebanking.ru/tsifrovaya-persona-kak-osnova-novoy-segmentatsii-klientov/

- BYOD: концепция, технологии и решения. Связь комплект // www.skomplekt.com

- BYOD риски и преимущества // www.habrahabr.ru